Charlotte hat es geschafft. Sie hat ihr Studium in Biologie und Mathematik abgeschlossen, und der Arbeitsvertrag bei dem Pharma-Start-up, wo sie bereits als Werkstudentin gearbeitet hatte, ist unterschrieben. Die ursprünglich anvisierte Lehramtskarriere will sie zum Leidwesen ihrer Eltern erstmal hinten anstellen. Die geschäftige Start-up-Atmosphäre findet sie deutlich packender als den Schulalltag, den sie im Masterpraktikum näher kennengelernt hat. Und worauf sie sich besonders freut: In zwei Monaten heißt es WG ade und Umzug in eine eigene Wohnung.

Doch das ist nicht alles: Ihr stolzer Opa hat sein Versprechen wahrgemacht und ihr zum Studienabschluss 20.000 Euro geschenkt. Dazu gab er den Hinweis, dass sie das Geld nicht einfach verjubeln solle. Am besten sinnvoll anlegen. Seine Empfehlung: „Mach’s wie ich: einen Teil langfristig in einen Aktienfonds, da gibt es im Vergleich zu vielen anderen Anlagemöglichkeiten attraktive Renditen, und den anderen Teil aufs Sparbuch. Und das Ganze dann einfach liegen lassen.“ Schlafmützen-Portfolio nannte Opa diese Strategie. Wie sie es genau anstellt, sollte sie ihn dann wissen lassen.

Notgroschen berücksichtigen

Verjubeln kam ohnehin nicht in Frage, denn Charlotte, die nicht wirklich existiert, aber als Beispiel für viele ähnliche Fälle steht, konnte schon immer mit Geld haushalten – und rechnen sowieso. Ihr Studium hatte sie im Wesentlichen durch Jobben und nur zu einem geringeren Teil mit Hilfe der Eltern finanziert. Schulden hatte sie keine, allerdings auch keinen Notgroschen. Den wollte sie auf jeden Fall, denn sie wusste: So interessant ihr künftiger Job auch sein wird, eine Jobgarantie gab es bei dem Start-up nicht. Auch wollte sie nur im Notfall in die Gefahr geraten, ihren Eltern noch mal auf der Tasche zu liegen. Daher ihr Ziel: 15.000 Euro sollten auf die hohe Kante. Das würde trotz der höheren Miete auf jeden Fall für sechs Monate reichen. Auch würde sie ihrem Opa ungern gestehen müssen, mehr als ein Viertel des Geldes „verzockt“ zu haben.

Ihr Plan für das Schlafmützen-Portfolio lautete also: 15.000 Euro aufs Sparbuch und 5.000 Euro in einen Aktienfonds. Eine kurze Rechnung sorgte jedoch für Ernüchterung. Wenn der Aktienfonds – ähnlich wie der DAX in der Vergangenheit – im Schnitt sieben Prozent pro Jahr abwirft und das Sparbuch null, so kalkulierte Charlotte, liefert der Plan im Schnitt nur eine Rendite von 350 Euro (sieben Prozent von 5.000 Euro, also 350 Euro, plus null Prozent von den restlichen 15.000 Euro). So hatte sie sich Geldanlage nicht vorgestellt.

Plan B: mehr Geld in den Aktienfonds

Nach ausgiebiger Google-Recherche änderte Charlotte ihren Plan. Die Erkenntnis: Ein breit gestreuter Aktienfonds sollte so gut wie nie einen Totalverlust erleiden und dürfte recht selten mehr als 50 Prozent verlieren. Plan B lautete deshalb: 10.000 Euro aufs Sparbuch und für 10.000 Euro einen Aktienfonds – und zwar einen ETF auf den MSCI-World-Index. Der streut das Geld weltweit über rund 1.600 Aktien, ist kostengünstig und hat in der Regel eine bessere Performance als die meisten aktiv gemanagten Fonds, die weltweit in Standard-Aktien investieren. Die neue Renditerechnung: Sieben Prozent von 10.000 Euro machen 700 Euro und eine Gesamtrendite von 3,5 Prozent. Da macht Anlegen schon mehr Spaß. Klar, es besteht ein Restrisiko, dass die Reserve unter die Schwelle von 15.000 Euro fallen kann. Sollte Charlotte gerade in dieser Situation ihren Job verlieren und nicht schnell genug wieder Arbeit finden, dann müsste sie doch in den sauren Apfel beißen und die Eltern anpumpen. Das wäre sie bereit zu riskieren.

Was ein Mix aus Sparbuch und Aktienfonds bringt

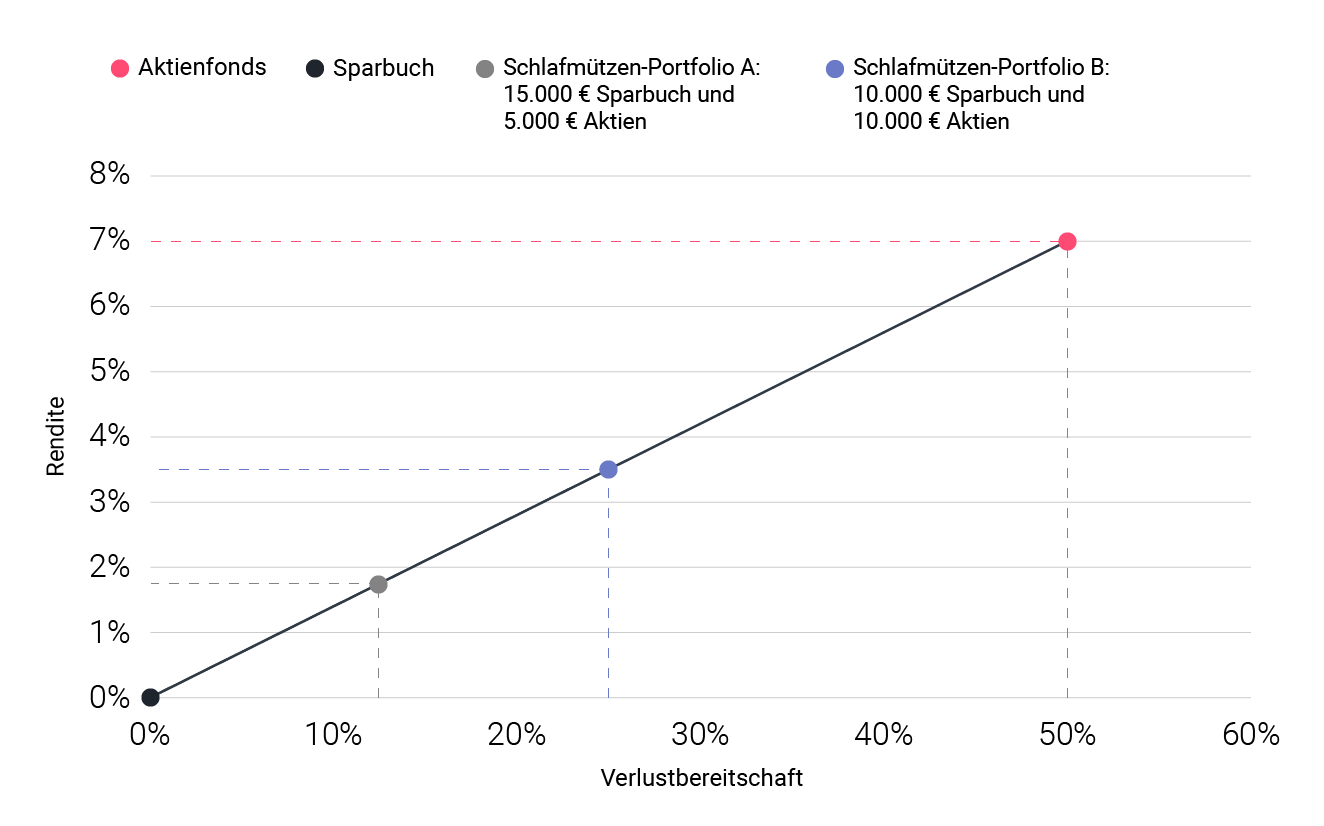

Erwartete Rendite und Risiko bei verschiedenen Vermögensaufteilungen

Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Doch um sicher zu gehen, wollte Charlotte die beiden Pläne besser abwägen. Schon immer liebte sie es, komplexe Zusammenhänge grafisch zu durchdringen. Das wollte sie auch hier versuchen. Und das Diagramm war schnell angefertigt. Mit der Verlustbereitschaft auf der horizontalen und der erwarteten Rendite auf der vertikalen Achse war die Sparbuchanlage mit null Risiko und null Rendite ganz unten links einzuzeichnen. Der Aktienfonds mit einem Verlustrisiko von 50 Prozent in einem einzelnen Börsenjahr und einer Rendite von sieben Prozent lag oben rechts in der Rendite-Risiko-Ebene. Für die beiden Schlafmützen-Portfolios ergab sich dann folgendes Bild.

Mit Portfolio A liegt das Verlustrisiko bei nur 12,5 Prozent, die Rendite aber eben auch nur bei mickrigen 1,75 Prozent. Portfolio B verdoppelt beide Werte. Gerne wäre sie mit der anvisierten Rendite noch etwas weiter nach oben gegangen. Und das ist durchaus möglich. Denn variiert man den Mix zwischen Sparbuch- und Aktienanlage zwischen null und 100 Prozent, können alle Rendite-Risiko-Kombinationen erreicht werden, die auf der schwarzen Linie liegen. Das heißt, jede angestrebte Rendite zwischen null und sieben Prozent wäre machbar. Allerdings steigt bei dieser Konstruktion das Anlagerisiko proportional mit der anvisierten Rendite. Und ein Verlustrisiko von über 25 Prozent wollte Charlotte nur sehr ungern eingehen.

Der Weg zum Multi-Asset-Portfolio

So richtig glücklich war sie mit Opas Schlafmützen-Portfolios nicht. Denn bei 3,5 Prozent Rendite bleibt auch im Fall B nicht allzu viel übrig – besonders wenn man den Kaufkraftverlust durch eine jährliche Inflation von 1,5 bis 2 Prozent einkalkuliert. Etwas mehr könnte es schon sein.

Und Charlotte hatte dabei nicht den Eindruck, gierig zu sein. Die Zeit bis zum Jobantritt wollte sie daher nutzen, um mehr über Finanzmärkte und Geldanlage zu erfahren. Sie interessierte sich erstmals für den Finanzteil der Sonntagszeitung, las einschlägige Blog-Beiträge und ging sogar zu einigen Informationsveranstaltungen. Zusammenhänge zwischen Rendite, Risiko und Anlagekosten wurden klarer. Ebenso der Portfoliogedanke und damit auch der Sinn und die Wirkungsweise von Diversifikation.

Kurve statt Gerade

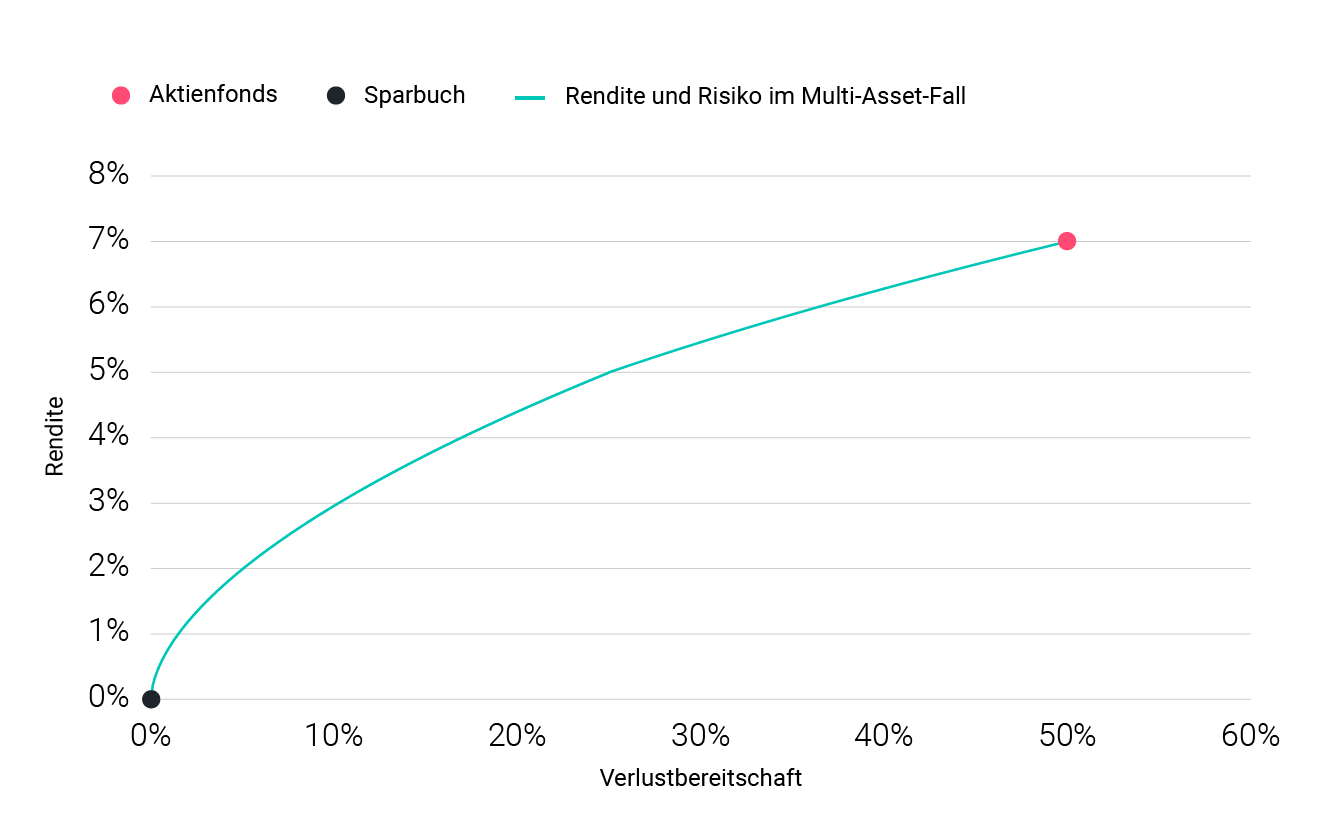

Erwartete Rendite und Risiko eines Multi-Asset-Portfolios

Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Alles auf einen Blick

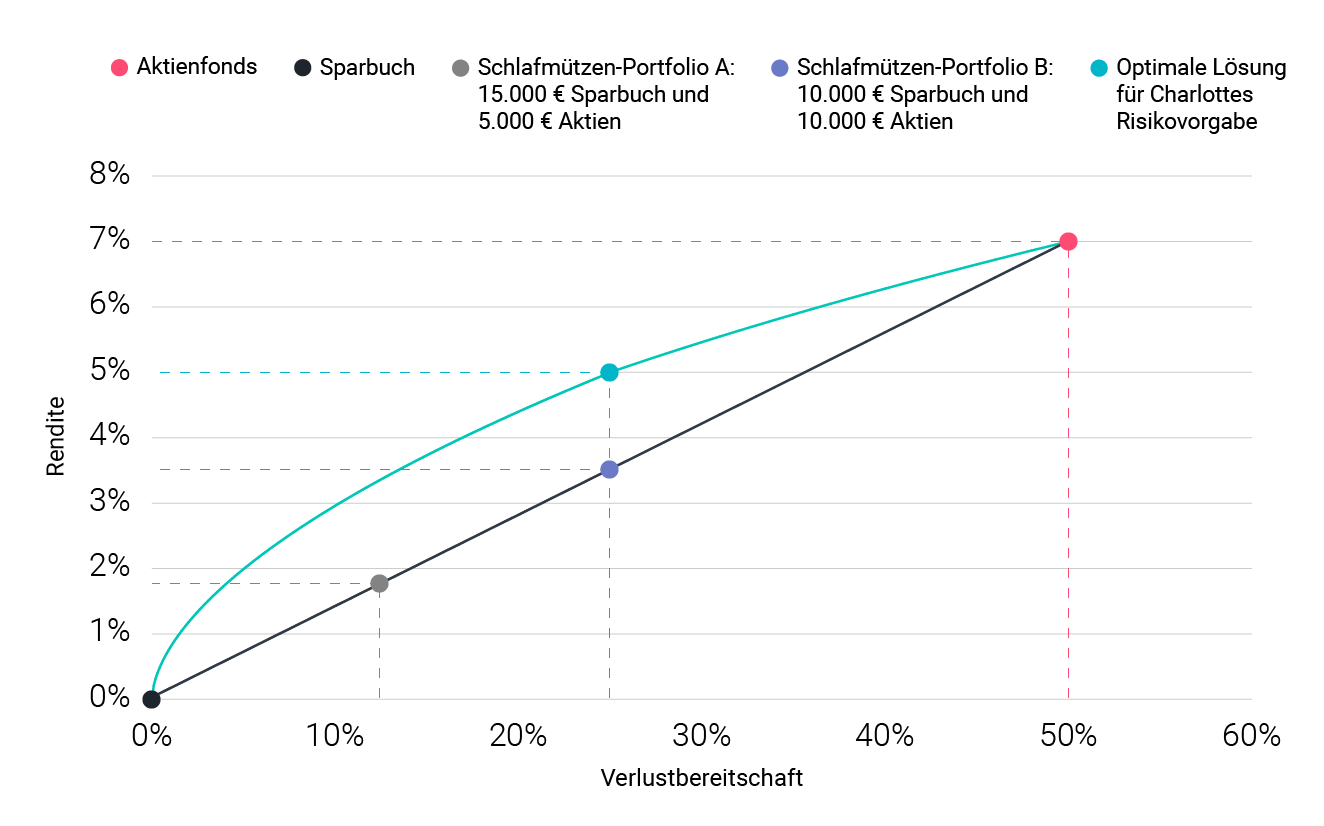

Erwartete Rendite und Risiko bei Aktienfonds-Sparbuch-Mix im Vergleich zu Multi-Asset-Portfolio

Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Eine neue Erkenntnis für Charlotte: Es ist vorteilhafter, die Sparbuchanlage nicht mit nur einem spezifischen Fonds, sondern gleich mit mehreren unterschiedlichen Aktienfonds und anderen Anlageformen, wie zum Beispiel Anleihen und Rohstoffen, zu kombinieren. Im Fachjargon spricht man von einem Multi-Asset-Portfolio. Dabei wird Risikobereitschaft – bei vernünftiger Vorgehensweise – auf Dauer mit höheren Renditen belohnt. Denn: Bei einer Multi-Asset-Anlage mit entsprechenden Gewichtskombinationen besteht ein nichtlinearer Zusammenhang zwischen erwarteter Rendite und Risiko. Schon etwas mehr Risikobereitschaft steigert die Renditeaussichten im Vergleich zum Sparbuch oder deutschen Staatsanleihen erheblich. Allerdings flachen die Zuwächse mit steigendem Risikoniveau ab. Anders ausgedrückt: Die schwarze Linie in der ersten Abbildung wird zu einer Kurve (siehe Grafik links oben). In Charlottes Augen stellte diese Kurve einen realistischen Zusammenhang zwischen Rendite und Risiko in einem „optimalen“ Multi-Asset-Portfolio dar. Jetzt führte Charlotte ihre beiden Analysen zusammen, daraus ergab sich ein weiteres Diagramm (siehe Grafik links unten).

Und es dämmerte ihr sofort: Auch Schlafmützen-Portfolio B ist nicht die beste Strategie. Sondern: Ziel muss es sein, eine Anlagelösung zu finden, die für das vorgegebene Risiko genau den Investment-Mix mit der optimalen Rendite liefert. Bei ihrem Risikolimit von 25 Prozent könnte sie realistisch mit einer jährlichen Rendite von fünf Prozent rechnen. Im Vergleich zu Schlafmützen-Portfolio B also zusätzliche 1,5 Prozent pro Jahr. Und das, ohne ein höheres Risiko eingehen zu müssen.

Schlaflose Nächte bei schwankenden Risiken

Doch wie so oft steckte auch hier der Teufel im Detail. Charlotte ließ nämlich nicht locker und eignete sich immer mehr Börsenwissen an. Dabei erfuhr sie, dass die Risiken von Aktien, Anleihen und Fonds im Zeitablauf stark schwanken können. Und dass Wertverluste dadurch schnell mal weit über das verträgliche Maß hinausschießen und zu schlaflosen Nächten führen können. Der Ratschlag der Schlafmützen-Verfechter, die Verluste einfach auszusitzen, verfing bei Charlotte nicht. Denn sie war sich ziemlich sicher, dass sie das nervlich nicht durchstehen und mit Verlust aus ihrer Geldanlage aussteigen würde. Zudem sollte ihr Investment nicht für zusätzliche Bauchschmerzen sorgen, falls ihr Start-up-Job wackelt. Um das zu vermeiden, musste bei Charlottes Lösung der Portfolio-Mix je nach Marktlage angepasst werden. Mit anderen Worten: Für Charlottes Schlafmützen-Portfolio war Risikomanagement gefragt.

Jetzt notierte Charlotte, was sie bisher über Geldanlage gelernt hat:

- Eine Kombination aus Aktienfonds und Sparbuch wirft bei ihrer Risikoneigung nicht genügend Rendite ab.

- Mit einem Mix aus mehreren Anlageklassen kann sie langfristig bei gleicher Risikobereitschaft mehr Rendite erzielen.

- Es gibt einen „optimalen“ Mix, der bei ihrer Risikobereitschaft die höchste Rendite verspricht.

- Das Risiko einzelner Anlagen und damit ihres Portfolios ist nicht konstant, es schwankt im Zeitablauf. Dadurch kann ihr Depot auch mal Verluste verbuchen, die über ihre Risikotoleranz hinausgehen.

- Um das zu vermeiden, muss sie das Portfolio je nach Risikolage umschichten. Dadurch kann man dann aber einen größeren Anteil des Vermögens anlegen – in ihrem Fall die gesamten 20.000 Euro – und so die Gesamtrendite erhöhen, ohne ihre Risikotragfähigkeit überzustrapazieren.

Charlotte hat in ihrer Analyse alles richtig gemacht, und ihr Opa kann stolz auf sie sein. Sie ist seinem Rat nicht blind gefolgt, sondern hat sich umfassend informiert – über die wissenschaftlichen Fakten zur Geldanlage. Und sie war dabei stets ehrlich zu sich selbst, was ihre Risikoneigung und Nervenstärke bei Verlusten anbelangt. Wer so vorgeht, für den wird offensichtlich, warum ein Multi-Asset-Portfolio mit Risikomanagement für die Mehrzahl der langfristig orientierten Privatinvestoren eine attraktive Anlage ist. Die verbleibende Frage, die Charlotte sich allerdings noch stellte: „Kann ich das auch alles selbst umzusetzen – Auswahl der geeignetsten Fonds und die Anpassungen bei sich ändernden Marktlagen? Oder kann mir das jemand kostengünstig abnehmen? Denn der Charme des Schlafmützen-Portfolios ist letztlich der geringe zeitliche Aufwand.“ Das ist genau der Grund, warum wir bei Scalable Capital diese Art der risikogesteuerten Vermögensverwaltung anbieten. Dank moderner Technologie kann Charlotte ihr Portfolio heute zu günstigen Kosten und schon ab einer Mindestanlage von 10.000 Euro erstellen und verwalten lassen.

Bild: Kinga Cichewicz, unsplash.com

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.