Verrückt war die Idee von John C. Bogle, 1976 einen Indexfonds zu kreieren, nicht – aber verdammt nah dran. Von „Bogle’s folly“ war seinerzeit die Rede, von einer Schnapsidee. Finanzprofis verhöhnten den Einfall des Finanzmanagers, nicht einzelne Aktien oder Rentenpapiere auszuwählen, die vielleicht besser als andere abschneiden würden, sondern einfach den US-Leitindex S&P 500 nachzubauen, mit all seinen 500 Aktien. Und damit dann auch noch besser fahren zu wollen als das Gros der Portfolioverwalter mit ihren aktiv gemanagten Depots.

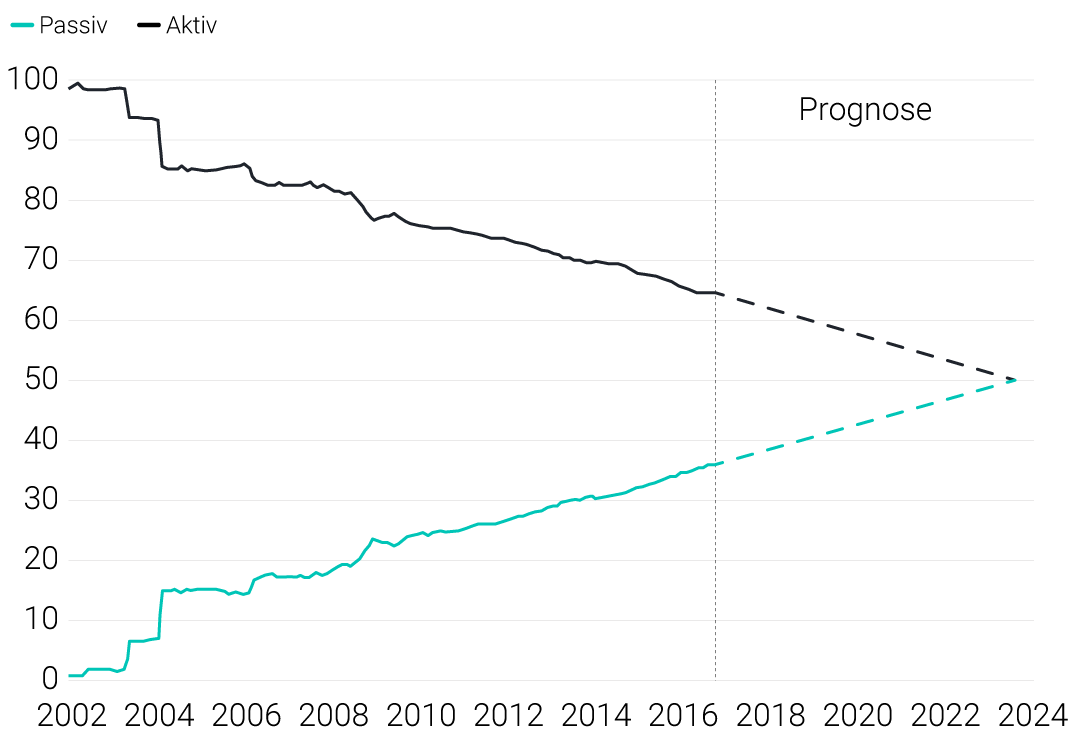

Bogle wollte, dass Anleger von der Transparenz und den geringeren Kosten des Finanzprodukts profitieren. Er erinnert sich, dass der Vorschlag bei seinen Chefs nur Unterstützung fand, „weil sie krank und müde von all dem Ärger waren, den ich ihnen deswegen bereitete“. Heute wissen wir: Unsinnig war sein Gedanke keineswegs, er war sogar genial. Bogle war schon damals überzeugt, dass niemand – auch nicht der beste Aktien- oder Anleihenexperte – wissen kann, welche Papiere sich besser entwickeln als der Gesamtmarkt. Unzählige wissenschaftliche Studien bestätigen ihn heute in seiner Überzeugung. Ärger macht sie trotzdem noch – in der traditionellen Fondsbranche, die ihre Felle davonschwimmen sieht. In ein paar Jahren wird vermutlich mehr Geld in Indexfonds angelegt sein als in aktiv gemanagten Fonds.

Rasante Aufholjagd

Anteil aktiver und passiver Aktienanlagen weltweit (in %)

Quelle: BofA Merrill Lynch Global Investment Strategy, EPFR Global

Von ETF ist heute meist die Rede, wenn es um Indexfonds geht, von Exchange Traded Funds. Sie sind die Nachfahren von Bogles Premierenfonds und werden täglich an der Börse gehandelt. Mit einer Preisfestsetzung, die so transparent ist wie die von Aktien oder Anleihen. ETFs folgen einem Index, dem amerikanischen S&P 500 beispielsweise oder dem Dax. Sie bilden diesen Index eins zu eins nach und vollführen dieselben Kursbewegungen. Steigt der Leitindex Dax um ein Prozent, legt ein entsprechender ETF auch in dieser Höhe zu.

Hinzu kommt der Effekt der Risikostreuung, von dem Anleger profitieren: Mit einem Indexfonds auf den S&P 500 etwa investieren sie ihr Geld auf einen Schlag in 500 Unternehmen. Mit dem Kauf eines ETF auf den MSCI-World-Index, in dem die wichtigsten Aktien aus 23 Industriestaaten versammelt sind, in aktuell rund 1650 Firmen. Im Vanguard Total Bond Market Index stecken 8646 unterschiedliche Anleihen. In mehr Körbe kann man die Eier kaum legen. Ohne ein ETF-Konstrukt wäre es Privatanlegern kaum möglich, ihr Geld so breit zu streuen. Wer 10.000 Euro zur Verfügung hat, könnte ja gerade mal sechs Euro in jedes Unternehmen des MSCI World stecken – ohne Berücksichtigung der Bankkosten.

Enttäuschte Banker

Doch Ende der 70er Jahre waren solche Ideen gewöhnungsbedürftig. Mit seinem ersten Fonds, der den etwas sperrigen Namen Vanguard Group’s First Index Investment Trust trug, wollte Bogle 150 Millionen Dollar einsammeln. Investoren schossen nur 11,3 Millionen ein. Die Investmentbanker, die den Fonds mit lanciert hatten, waren so enttäuscht, dass sie ihn wieder schließen wollten. „Zur Hölle, nein!“, habe er damals gesagt, erinnert sich Bogle, heute 88 Jahre alt. Was ein Glück! Sein Investmentvehikel existiert immer noch, heißt Vanguard 500 Index Fund und verwaltet einen dreistelligen Milliardenbetrag. Wer Bogle und seiner Idee von Anfang an vertraute, kann auf eine Wertsteigerung von fast 2.300 Prozent zurückblicken. Aus 1.000 Dollar Startkapital wären in den 41 Jahren also annähernd 24.000 Dollar geworden. Da wird jeder Sparbuchbesitzer blass.

Die Entwicklung des Vanguard 500 zeigt stellvertretend, wie sich die langfristige Anlage in Aktien auszahlt. Das Platzen der Dotcom-Blase, die Terroranschläge von 9/11 oder die Finanzkrise sehen im Langfristchart des S&P 500 nur noch aus wie ein kleiner Schluckauf. Die Kurve geht ansonsten steil nach oben. Wer einen langen Atem beweist, gewinnt – und zur Konstruktion von ausgewogenen Portfolios gibt es auch noch ETFs auf Anleihen.

Schmerzhafte Verluste mit Stock-Picking

Von wegen also Mittelmäßigkeit: Denn diesen Vorwurf musste sich Bogle auch gefallen lassen. Wer allein auf einen Index setzt, könne keine außerordentliche Performance erzielen, hielten ihm seine Gegner seinerzeit entgegen. Die Geschichte hat Vertreter solcher überheblicher Thesen eines Besseren belehrt. Langfristig unterliegen auch die besten Fondsmanager ihrem Vergleichsindex.

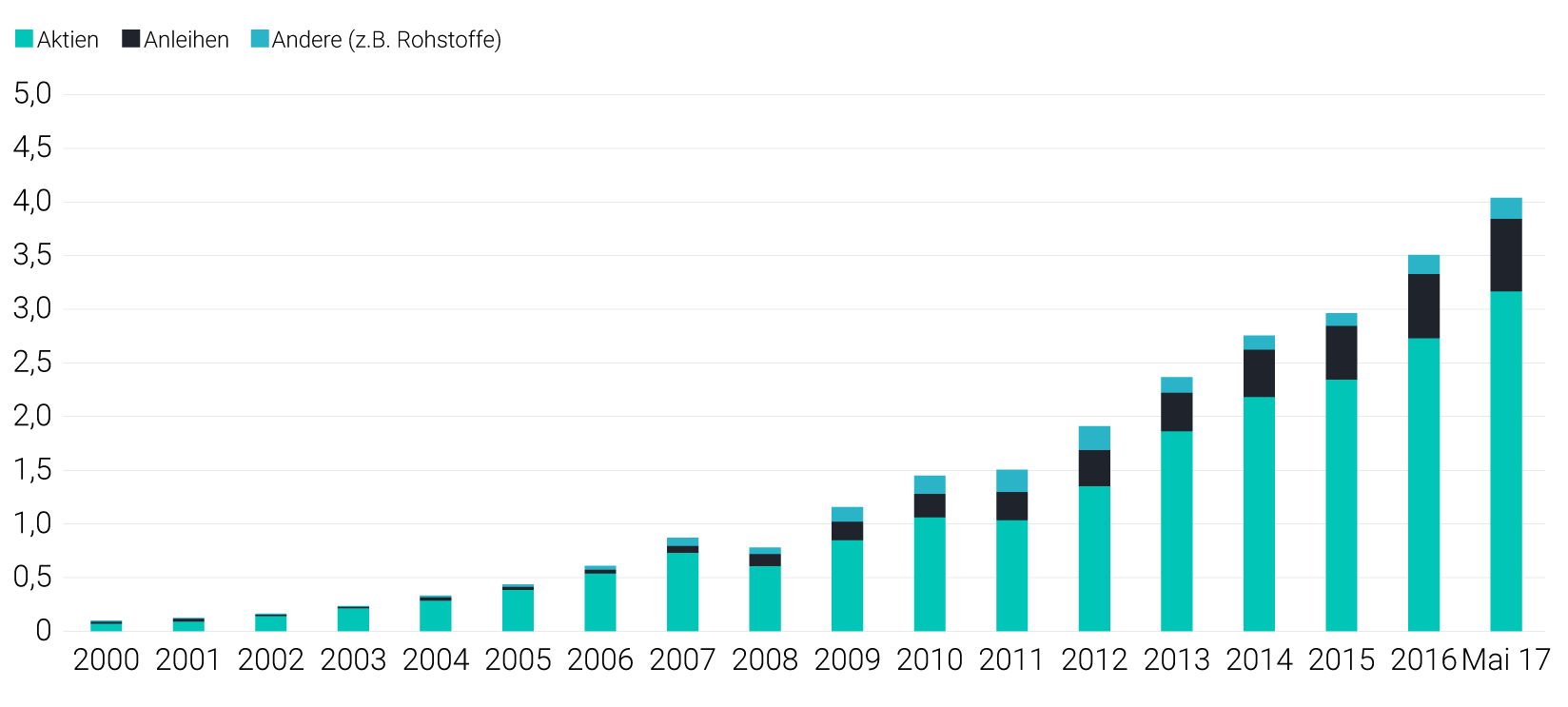

Und doch hat es gedauert, bis sich die ETF-Idee durchgesetzt hat. Gemäß Zahlen von Blackrock, dem inzwischen größten Anbieter von ETFs vor Vanguard, lag das verwaltete Vermögen in Indexfonds im Jahr 2000 weltweit bei gerade einmal 79 Milliarden Dollar. Doch der Crash nach der Dotcom-Blase hat Anlegern allmählich die Augen geöffnet. Sie mussten erfahren, dass das Stock-Picking, also das Auswählen einzelner Titel, trotz vollmundiger Versprechen zu sehr schmerzhaften Verlusten führen kann. So erreichten die Anlagen in ETFs bis 2006 erstmals ein Volumen von mehr als 500 Milliarden Dollar. Die Finanzkrise sorgte dann für den endgültigen Durchbruch. 2009 überstieg das ETF-Volumen global ein Volumen von mehr als einer Billion Dollar. Vier Jahre später lag es über zwei Billionen. Jüngsten Zahlen zufolge waren im Mai 2017 rund vier Billionen in ETFs investiert. Blackrock erwartet, dass bis zum Jahr 2020 weitere drei Billionen in Indexfonds fließen.

Aufschwung nach der Finanzkrise

Verwaltetes ETF-Vermögen weltweit (in Billionen Dollar)

Quelle: Blackrock

ETFs eignen sich für jeden Anlegertyp. Kauf und Verkauf laufen einfach über die Börse. Trotzdem sollten Anleger die wichtigsten Merkmale von ETFs verstanden haben, bevor sie einsteigen. Denn es ist kein Kinderspiel, die passenden ETFs zu finden. Allein in Europa gibt es mehr als 1.500 davon. Die wichtigsten Punkte, auf die es zu achten gilt, sind:

- Kosten: Bei ETFs fallen die Gebühren deutlich geringer aus als bei aktiv gemanagten Fonds, es gilt ja „nur“, einen Index nachzubilden, nicht die vermeintlich besten Aktien herauszufiltern. Für die Anleger ist das ein gewaltiger Vorteil: Gebühren gehören zu den größten Renditefressern in der Geldanlage (siehe auch Blog-Artikel „Im Labyrinth der Gebühren – was die klassische Geldanlage kostet“). Einen Anhaltspunkt dafür, wie teuer ein ETF ist, liefert die Total Expense Ratio (TER), die Gesamtkostenquote. Anders, als es der Name suggeriert, sind in der TER allerdings nicht alle Kosten enthalten. Profis achten deshalb noch auf zusätzliche Kosten. Die sind für Privatanleger jedoch schwer zu ermitteln. Bei ETFs auf Aktienindizes sollte die TER nicht mehr als 0,2 bis 0,5 Prozent ausmachen – je nach Bekanntheitsgrad des Index.

- Liquidität: ETFs sind sehr liquide Anlageprodukte. Der tägliche Börsenhandel sorgt dafür, dass Anleger ihre Anteile viel rascher handeln können als bei klassischen Fonds, bei denen meist nur einmal am Tag ein Preis gestellt wird. Einschränkungen der Liquidität sind bei bekannten Indizes wie Dax oder Euro Stoxx 50 – wenn überhaupt – nur im Extremfall denkbar. Schwieriger wird es bei Spezialitäten wie beispielsweise ETFs auf hoch rentable Unternehmensanleihen, im Börsenjargon High-Yield-Bonds genannt. High-Yield-Indizes enthalten manchmal illiquide Komponenten. Dann ist nicht unbedingt sichergestellt, dass Anleger ihre ETF-Anteile jederzeit zu einem angemessenen Preis über die Börse handeln können. Das kann vor allem dann zum Problem werden, wenn die Märkte abstürzen.

- Replikationsmethode: Ein Indexfonds bildet einen Index nach. Doch das muss nicht heißen, dass er alle Indexwerte real in einem Portfolio hält. Viele ETFs tun das, andere aber nicht. Sie können den Index trotzdem kopieren, indem sie Gegengeschäfte mit Banken über Derivate eingehen, sogenannte Swaps. Dann spricht man von synthetischer Replikation – im Gegensatz zur vollständigen Replikation, bei der tatsächlich die einzelnen Aktien im Depot liegen. Schwierigkeiten macht die synthetische Variante womöglich, wenn eine oder mehrere Banken in Schieflage geraten – wie in der Finanzkrise 2008. Fällt ein Swap-Partner aus, kann der ETF-Kurs stark einbrechen (siehe auch Blog-Artikel „Haben oder nicht haben, das ist hier die Frage“).

- Tracking-Error: Es ist wie in der Malerei: Eine exakte Kopie herzustellen ist gar nicht so einfach. Das gilt auch für Indizes und ihre Wertentwicklung. Wie exakt ein ETF mit seinem Index im Gleichschritt marschiert, gibt der Tracking-Error an. Je höher er ist, desto größer die Abweichung. Physisch replizierte ETFs haben in der Regel einen höheren Tracking-Error als synthetisch replizierte. Auch der Abzug von Gebühren und Steuern verursacht eine Abweichung vom Index. Umgekehrt können Einnahmen des Fonds einen „positiven“ Beitrag zum Tracking-Error leisten, etwa wenn der ETF Erlöse durch das Verleihen von Wertpapieren erzielt.

- Ausschüttungsmethode: Die Unternehmen im Index schütten oft Dividenden aus. Einige ETF legen solche Ausschüttungen automatisch wieder an, Fachleute sprechen von Thesaurierung. Sie gibt der Vermögensbildung wegen des Zinseszinseffektes einen zusätzlichen Schub. Vor dem Fiskus wird die Sache dadurch aber kompliziert, zumindest wenn der Fondsanbieter seinen Sitz im Ausland hat. Dann ist der Anleger nämlich dazu verpflichtet, die „ausschüttungsgleichen Erträge“ in seiner Steuererklärung anzugeben. Dazu muss der Investor diese Erträge selbst aus dem Bundesanzeiger herauslesen. Das ist lästig. Es kommt aber noch dicker: Wenn der Anleger den ETF nicht im laufenden Jahr wieder verkauft, sondern erst später, dann kassiert der Fiskus Abgeltungssteuer, und zwar auch auf die ausschüttungsgleichen Erträge, die man bereits versteuert hat. Die doppelt gezahlte Steuer muss man sich dann über die nächste Steuererklärung wieder zurückholen. Alles in allem ein sehr umständliches Verfahren. Wer diesen Aufwand vermeiden, aber auf thesaurierende ETFs setzen will, sollte darauf achten, dass der Anbieter in Deutschland sitzt. Denn dann läuft der korrekte Steuerabzug automatisch über die ETF-Gesellschaft.

ETFs haben die private Geldanlage revolutioniert. Mit ihnen können Investoren endlich kostengünstig und mit kleinen Beträgen auf breite Indizes setzen. Mit der Auswahl und Zusammenstellung passender Produkte ist man allerdings locker ein paar Abende im Jahr beschäftigt. Eine Untersuchung in der Welt am Sonntag hat gezeigt, dass ETFs verschiedener Anbieter auf denselben Index über die vergangenen fünf Jahre eine Renditedifferenz von einem halben Prozentpunkt pro Jahr aufgewiesen haben. Wer langfristig sparen will, kann mit der richtigen Auswahl also Tausende Euro wettmachen. Scalable Capital identifiziert automatisch die besten ETFs aus rund 1.500 Papieren und baut daraus das Portfolio, das am besten zum Anleger passt.

Bild: Alvaro Serrano/ Unsplash.com

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.