Millionär sein wünschen sich wohl die meisten Menschen, daher wohl auch der Erfolg von Günther Jauchs Show Wer wird Millionär? und ähnlicher Formate auf der ganzen Welt. Wir verbinden damit die Idee, über genug Geld zu verfügen, um nicht mehr arbeiten zu müssen, oder doch zumindest jegliche finanziellen Sorgen für immer ad acta gelegt zu haben.

Gibt es ein „Erfolgsrezept“, um Millionär zu werden? Oder um zumindest die ersten 500.000 Euro zusammenzubekommen. Dazu gibt es viele unterschiedliche Tipps: Hart arbeiten, viel Geld verdienen, reich erben oder im Lotto gewinnen, so lauten die üblichen Empfehlungen. Früh sparen und intelligent investieren wird meist nicht genannt. Dabei ist genau diese Methode die sicherste und wahrscheinlichste. Denn für den sorgfältig geplanten Wohlstand sind ein möglichst langer Anlagezeitraum, eine hohe Rendite und geringe Kosten die wichtigsten Faktoren.

Time Is Money – Im wahrsten Sinne des Wortes

Albert Einstein beantwortete die Frage, was die stärkste Kraft im Universum sei, angeblich mit: „Der Zinseszins“. Gemeint ist damit der exponentielle Wachstumseffekt beim Vermögensaufbau, der dadurch ermöglicht wird, dass im Zeitablauf nicht nur das ursprünglich angelegte Geld investiert bleibt, sondern auch die jährlich erwirtschaftete Rendite (z.B. Zinsen, Dividenden oder Kursgewinne) Jahr für Jahr komplett wieder angelegt wird.

Ein paar Rechenbeispiele zeigen die erstaunliche Wirkung des von den meisten unterschätzten Zinseszinses: Legt man heute 50.000 Euro an und erwirtschaftet über 40 Jahre eine jährliche Rendite von 5,69 Prozent (was beispielsweise der durchschnittlichen, jährlichen Rendite des großen Aktienindex Stoxx 600 über die letzten 20 Jahre entspricht), so kann man sich am Ende der Anlagephase über knapp 450.000 Euro freuen. Ein 25-Jähriger, der diese Summe anlegt und sie im Laufe der 40 Jahre investiert lässt, hat somit als Rentner schon mal ordentlich Kapital angehäuft.

Die stärkste Kraft im Universum? Der Zinseszins.

– Albert Einstein

Nun haben natürlich nur die wenigsten Mittzwanziger ein Kapital von 50.000 Euro parat. Doch schon im Alter von 35 Jahren steht so mancher mit beiden Beinen im Beruf, hat bereits einige Schritte auf der Karriereleiter genommen und konnte bereits ein paar Jahre lang einen guten Teil des Lohns zurücklegen. Vielleicht kam sogar noch eine kleinere Erbschaft hinzu, so dass im Schnitt pro Jahr 10.000 Euro zurückgelegt wurden. Dank Zinseszins kann mit diesem Startkapital von 100.000 Euro nach 30 Jahren bei einer jährlichen Rendite von 5,69 Prozent ein Kontostand von 513.000 Euro erreicht werden. Wer also mit Mitte 30 anfängt zu Investieren, kann bis zur Rente durchaus 500.000 Euro zusammenbekommen – oder sogar Millionär werden. Denn schon bei acht Prozent jährlicher Rendite hätte er am Schluss 1,1 Millionen auf dem Konto. Acht Prozent pro Jahr – das ist keine unrealistische Annahme. So viel haben andere Aktienindizes wie der DAX oder der S&P 500 über die vergangenen 30 Jahre abgeworfen. Bei unserer Rechnung wurde nicht berücksichtigt, dass unser Anleger ja nicht bis zum Erreichen der 100.000 Euro hätte warten müssen, um das Geld anzulegen. Das Beispiel zeigt aber: Zehn Jahre später mit der Geldanlage zu beginnen, kann bedeuten, dass man doppelt so viel Startkapital benötigt, um das gleiche Ziel zu erreichen. Und das nur, weil man den Rückenwind des Zinseszinses in den ersten zehn Jahren verpasst hat.

Regel 1: Je früher ein Anleger anspart, desto weniger Kapital ist dank Zinseszins bei gleichbleibender Rendite nötig, um ein ordentliches Vermögen anzuhäufen.

Gebühren können ein Vermögen kosten

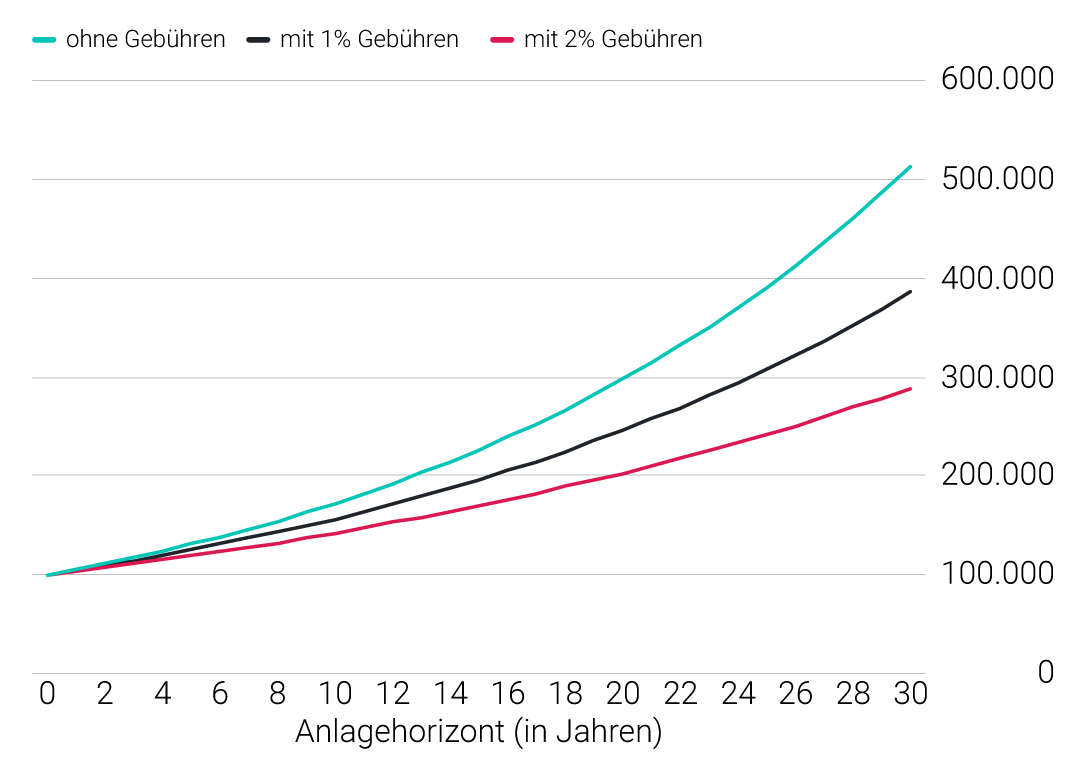

Der zweite Punkt sind die Kosten bei der Geldanlage. Bereits ein Unterschied von ein paar Prozentpünktchen kann einen signifikanten Effekt haben, da man gezahlte Kosten nicht per Zinseszins anwachsen lassen kann – Kosten agieren also wie eine direkte Reduktion des Zinssatzes beziehungsweise der Rendite, die man erhält. Wer bei der Anlage in jungen Jahren seiner Hausbank ein paar Prozentpunkte an Kosten und Fondsgebühren schenkt, verliert also bis zur Rente den Gegenwert eines Kleinwagens, einer Wohnung oder schlimmstenfalls eines Hauses.

Denn ein Euro, der heute an Gebühren zu viel gezahlt wird, fehlt nicht nur in 30 Jahren, sondern kann sich nicht Jahr für Jahr verzinsen und somit das eingesetzte Kapital vermehren. Der Effekt ist drastischer, als man ihn sich vorstellt. Ein Beispiel zur Verdeutlichung:

Gebühren kosten ein Vermögen

Vergleich des Vermögenswachstums bei 5,69 Prozent Rendite* und 100.000 Euro Startkapital

* Entspricht der durchschnittlichen Jahresrendite des Stoxx 600 zwischen 31.12.1997 und 31.12.2017; Quelle: Eigene Berechnung

Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Wer bei einer Anlagesumme von 100.000 Euro und einer Anlagedauer von 30 Jahren pro Jahr nur einen Prozentpunkt zu viel an Gebühren bezahlt, erhält bei einer beispielhaft angenommenen Rendite von 5,6 Prozent p.a. anstatt 513.000 Euro nur 385.000 Euro, also gute 128.000 Euro weniger. Wer zwei Prozentpunkte zu viel an Gebühren zahlt, der tritt den Gegenwert einer Wohnung an den Berater und die Fondsgesellschaft ab, denn er kommt am Ende der Anlageperiode nur auf ein Kapital von knapp 290.000 Euro und damit 223.000 Euro weniger.

Daher ist es wichtig, dass Anleger beim Investieren in einen breit gestreuten Fonds besonders auf die Kosten achten. Die Gesamtkostenquote (Total Expense Ratio (TER)) gibt an, welche Kosten bei Investmentfonds jährlich anfallen. Zusätzlich müssen Anleger auch auf das Aufgeld, die eventuell fälligen erfolgsabhängigen Gebühren (Performance Fees), Kickbacks und Spreads (also den Unterschied zwischen Ankaufs- und Verkaufspreis eines Fonds) achten. Bei so manchem Fonds summieren sich diese auf bis zu sechs Prozent pro Jahr auf.

Studien haben gezeigt, dass sich aktiv gemanagte Investmentfonds in der Regel nicht über einen längeren Zeitraum gegen ihren Vergleichsindex behaupten können. Ein Grund sind die hohen Managementkosten. Für einen Aktien-ETF (Was sind ETFs?) braucht es kein Management, weil der Fonds lediglich einen Index wie beispielsweise den DAX, den Euro Stoxx 50 oder den MSCI World nachbaut. Deshalb sind diese sogenannten passiven Fonds kostengünstiger und transparenter als klassische, aktiv gemanagte Aktienfonds von der Hausbank oder der Sparkasse.

Regel 2: Früh anfangen, breit gestreut investieren und dabei möglichst viele Kosten und Gebühren vermeiden, ist das Maß aller Investment-Dinge. Denn beim Investieren gilt: Sie bekommen, wofür Sie nicht bezahlen!

Bild: NASA/ Unsplash.com

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.