Sie haben wahrscheinlich schon mal vom Marshmallow-Test gehört. Das Experiment geht auf den österreichischen Psychologieprofessor Walter Mischel zurück. Vor rund 50 Jahren setzte er Kinder im Vorschulalter vor einen Marshmallow. Mischel versprach ihnen, sie würden noch einen zweiten bekommen, wenn sie den ersten 20 Minuten lang nicht anrühren. Manche Kinder bestanden die Prüfung, andere aßen die Süßigkeit vorher auf. Der Clou an dem Test: Mischel verfolgte die Lebenswege der Kinder. Er fand heraus, dass diejenigen, die sich standhaft gezeigt hatten, später erfolgreicher waren, beruflich wie privat.

Warum ich Ihnen das erzähle? Weil es eine auffällige Parallele zur Geldanlage gibt. Wer Kapital fürs Alter anspart oder ein Vermögen aufbaut, muss ebenfalls einem starken Verlangen widerstehen, wenn er später erfolgreich sein will: dem nach (vermeintlicher) Sicherheit. Eine ordentliche Rendite winkt nur, wenn er sein Geld an den Kapitalmärkten anlegt. Dort geht es manchmal turbulent zu. Der Wert eines Vorsorgeportfolios kann zwischenzeitlich auch mal deutlich schrumpfen. Und was am Ende dabei herauskommt, steht auch nicht fest.

Das gute Gefühl trügt

Diese Unsicherheit scheint gerade deutsche Anleger abzuschrecken. Sie gelten als besonders börsenavers. Investmentgesellschaften und Versicherer wissen das. Deshalb bieten sie gern Garantieprodukte wie Riesterverträge oder Garantiefonds an. Das verlockende Versprechen dabei: Kapitalerhalt. Der Anleger bekommt am Ende mindestens das zurück, was er eingezahlt hat. Und falls die Börsen gut laufen, erhält er obendrauf noch eine anständige Rendite, so das Angebot. Gibt ein gutes Gefühl, nicht wahr?

Doch Vorsicht: Das Gefühl trügt. Wer private Altersvorsorge oder Vermögensaufbau plant, sollte einen Bogen um Garantieprodukte machen. Um zu verstehen, warum, sehen wir uns zunächst ihren Bauplan an. Nehmen wir an, ein Anleger investiert 100.000 Euro für zehn Jahre in ein Garantieprodukt. Was passiert mit dem Geld? Der Löwenanteil fließt in sichere Anlagen, meist in Pfandbriefe oder Staatsanleihen erstklassiger Schuldner. Nehmen wir weiter an, diese Papiere werfen im Schnitt fünf Prozent Rendite pro Jahr ab. Dann muss der Anbieter 61.000 Euro in sie investieren. So kann er über zehn Jahre rund 39.000 Euro an Zinsen einstreichen und sein Versprechen einlösen, das eingezahlte Kapital am Laufzeitende zurückzuerstatten. Es sei denn, die Anleihen fallen aus, aber das ist äußerst unwahrscheinlich.

Das heißt allerdings auch: Zum Start der Investition bleiben der Investmentgesellschaft 39.000 Euro übrig. Mit diesem Geld kann sie für den Anleger auf Renditejagd gehen, um den Gesamtertrag des Produkts nach oben zu hieven. Meist werden dazu Aktien gekauft. Es können aber auch Rohstoffe, Hedgefondsanteile oder Derivate sein. Geht die Rechnung auf, bekommt der Kunde mehr als die eingezahlte Summe zurück. Andernfalls ist immerhin nichts verloren, weil die Zinseinnahmen mögliche Spekulationsverluste mindestens ausgleichen.

So weit die Theorie. In der Praxis weisen die Garantieprodukte jedoch eklatante Mängel auf. Die vier wichtigsten wollen wir hier offenlegen.

1. Kaum Ertrag in Zeiten niedriger Zinsen

Fest steht: Ob Garantieprodukte attraktiv sind, hängt von der Renditechance ab. Denn falls der Anleger mit hoher Wahrscheinlichkeit nur den investierten Betrag zurück erhält, kann er das Geld auch unter seine Matratze stecken. Derzeit tendiert die Gewinnchance jedoch gegen null. Schuld sind die niedrigen Zinsen. Eine einfache Rechnung zeigt den Zusammenhang. Angenommen der Anleger investiert wieder 100.000 Euro für zehn Jahre in ein Garantieprodukt, aber der Zins von risikofreien Anleihen liegt nur bei 0,2 Prozent – so viel werfen zehnjährige Bundesanleihen heute ab (Stand: 28. Februar 2017). Dann muss der Anbieter des Garantieprodukts sage und schreibe 98.000 Euro in diese Papiere stecken, um den Kapitalerhalt sicherzustellen.

Niedrigzins frisst Rendite

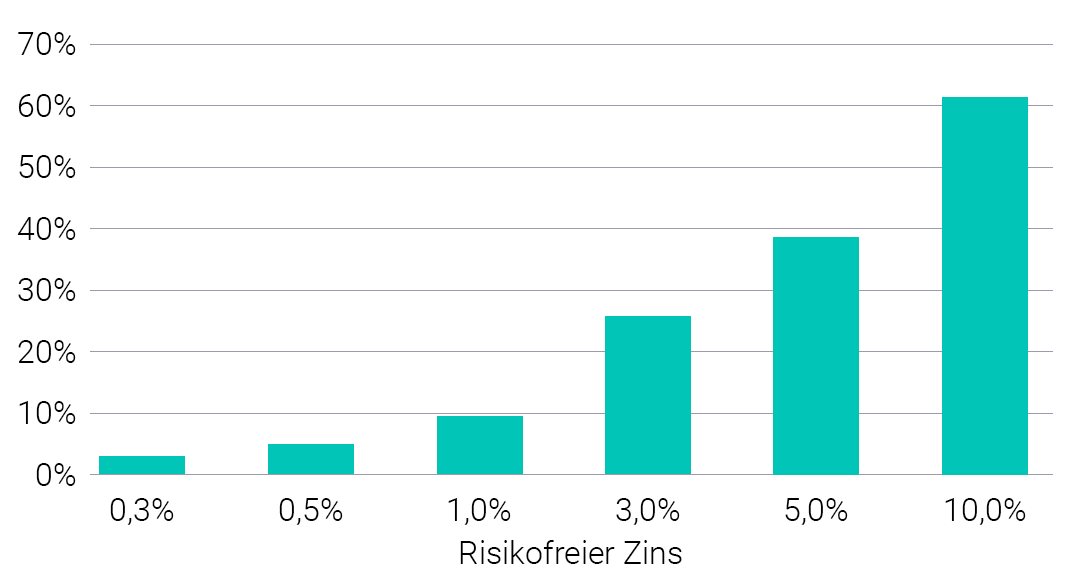

Welcher Anteil einer zehnjährigen Anlage mit Kapitalschutz ertragreich investiert werden kann, in Abhängigkeit vom risikofreien Zins

Das heißt: Für die gewinnträchtige Aktienanlage bleiben ihm nur 2.000 Euro übrig, das sind magere zwei Prozent der Gesamtsumme. Selbst wenn das Aktieninvestment jährlich zehn Prozent Rendite abwerfen würde, was ein Stück weit über der historischen Aktienrendite liegt, stünde am Ende zusammen mit dem risikolosen Zins nur ein Gesamtgewinn von gut 5.000 Euro zu Buche – vor Steuern, Gebühren und Inflation. Damit hätte der Anleger auf sein eingesetztes Kapital von 100.000 Euro nur eine jährliche Rendite von rund 0,5 Prozent eingefahren. Vermögensaufbau und Alterssicherung lassen sich so sicher nicht bestreiten. Der tiefe Zins macht dem Investor einen dicken Strich durch die Vorsorgerechnung. Das verdeutlicht auch die Grafik.

Was die Kapitalgarantie den Anleger langfristig kostet, haben Wissenschaftler der Frankfurt School of Finance & Management berechnet. Ausgangspunkt ist ein Investor, der 42 Jahre lang monatlich 100 Euro in einen Aktiensparplan investiert, wahlweise mit oder ohne Kapitalschutz. Den Zinssatz auf den garantierten Betrag zurrten die Forscher bei einem Prozent pro Jahr fest. Ergebnis: Ohne Garantie hätte der Investor am Ende ein Vermögen von 509.000 Euro auf der hohen Kante, mit Kapitalgarantie nur 224.000 Euro – nicht mal die Hälfte. Angesichts dieses gravierenden Unterschieds sagte Christine Bortenlänger, geschäftsführender Vorstand des Deutschen Aktieninstituts, im Gespräch mit der F.A.Z:„Es ist geradezu eine Frechheit, wenn behauptet wird, die Garantien seien zum Schutz des Sparers. Dabei wird nur sein Unwissen und eine diffuse Verlustangst ausgenutzt.”

Jetzt für den Newsletter anmelden.

Unser kostenloser Newsletter hält Sie zum Thema Geldanlage auf dem Laufenden. Ihre Daten werden vertraulich behandelt.

2. Hohe Gebühren

Von der Verlustangst, die Bortenlänger anspricht, profitieren die Anbieter der Garantieprodukte. Sie verlangen oft horrende Gebühren. Das beginnt schon damit, dass Garantiefondsanbieter beim Anteilsverkauf in der Regel einen Ausgabeaufschlag von bis zu fünf Prozent einkassieren, der das garantierte Kapital entsprechend reduziert. Hinzu kommen Managementgebühren und nicht selten eine Rücknahmegebühr, wenn der Anleger vor dem Laufzeitende aussteigt. Bei den Riesterverträgen sieht es nicht besser aus. Sie sind wegen hoher und intransparenter Kosten schon seit Jahren in den Schlagzeilen. Unser Blog-Artikel „Riester-Rente – Alternativen prüfen kann sich lohnen‟ erklärt, wo die Schwächen dieser staatlich geförderten Vorsorge liegen.

3. Inflation zehrt am Vermögen

Das Wort Kapitalgarantie mag für Anleger reizvoll klingen. Aber kaum einer rechnet sich aus, was die Garantie nach der langen Ansparzeit der Altersvorsorge noch wert ist. Sprich, welchen Anteil vom „erhaltenen‟ Kapital die Inflation auffrisst. So hätten zum Beispiel 100.000 Euro, garantiert vor 20 Jahren, heute nur noch eine Kaufkraft von 76.000 Euro. Wer den gleichen Betrag in monatlichen Raten einzahlt, hat zwar einen geringeren Kaufkraftverlust, weil die Teuerung auf spät investierte Raten nicht so stark wirkt wie auf früh eingezahlte. Fest steht jedoch: Garantieprodukte, die wegen der Niedrigzinsphase so gut wie keine Rendite mehr abwerfen, vernichten Vermögen, und zwar garantiert.

4. Kapitalschutz ist überflüssig

Schließlich noch das triftigste Argument gegen Garantieprodukte: Wer zehn oder mehr Jahre Zeit für die Geldanlage hat, braucht den Kapitalschutz wahrscheinlich gar nicht. Denn bei einem langen Anlagehorizont bietet ein Börseninvestment auch ohne Garantie ausreichend Sicherheit. Das belegen historische Daten. Der US-Aktienindex S&P 500 hat seit 1928 in 93 Prozent aller Zehn-Jahres-Perioden einen Gewinn eingefahren. Bei einem Anlagehorizont von 25 Jahren steigt die Wahrscheinlichkeit für einen Gewinn praktisch auf 100 Prozent – auch beim DAX. Aushalten muss der Anleger allerdings, dass die Höhe der ausgezahlten Summe unsicher ist. Und dass die Kurse zwischenzeitlich stark schwanken. Daran scheitern viele Investoren, die ihre Aktieninvestments nach einem Kurseinbruch entnervt abstoßen.

Die Investment-Technologie von Scalable Capital hilft dem Anleger, dieses Problem zu umschiffen. Erstens, weil ihm alle Investmententscheidungen abgenommen werden. Und zweitens, weil unser dynamisches Risikomanagement die Gefahr starker Einbrüche im Depot senkt. So sorgen wir ohne geldvernichtende Garantien dafür, dass der Kunde am Ende der Investitionsphase für das eingegangene Risiko belohnt wird. Und diese Belohnung sollte für viele Marshmallows reichen.

Bild: Dan Gold/ Unsplash.com

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.