Sie haben wahrscheinlich schon einmal von George Soros gehört, dem Mann, der die Bank of England überlistet hat, indem er gegen das Pfund gewettet und 1 Milliarde US-Dollar an einem Tag verdient hat. Ebenso ist Ihnen wohl der Name Warren Buffett (Orakel von Omaha) ein Begriff: er gilt gemeinhin als der erfolgreichste Anleger aller Zeiten und ist regelmäßig in der Top-10-Liste der reichsten Menschen der Welt aufgeführt. Der Name John C. Bogle ist allerdings den wenigsten geläufig.

Gleichwohl beeinflusste Bogle die Finanzwelt und insbesondere die Welt der Finanzinstrumente mehr als Soros oder Buffett. Grund hierfür ist Bogles Erfindung der Indexfonds und deren moderne Form: Exchange-Traded Funds (Was sind ETFs). Sie ermöglichen es Privatanlegern, kostengünstig und einfach an der Entwicklung des breiten Aktien- oder Anleihenmarktes zu partizipieren, anstatt aktiv zu versuchen, die Marktperformance durch sogenanntes „Stock-Picking“ zu übertreffen.

Vierzig Jahre nach der Auflegung des weltweit ersten Indexfonds durch John C. Bogle sind sie nicht mehr aus dem Portfolio des durchschnittlichen Privatanlegers wegzudenken. Ihre Entstehung verdanken sie seiner Schlussfolgerung, dass nur eine geringe Anzahl von aktiv gemanagten Aktienfonds eine derart gute Portfolio-Performance aufweisen, dass ihre Gebühren gerechtfertigt sind. Inzwischen haben sich Indexfonds daher als wichtiges Finanzinstrument etabliert, das auch von Hedgefonds und digitalen Vermögensverwaltungen eingesetzt wird.

Bogle hat seine zugrundeliegende Philosophie in seinem Buch The Little Book of Common Sense Investing folgendermaßen zusammengefasst: „Suchen Sie nicht nach der Nadel im Heuhaufen, kaufen Sie einfach den Heuhaufen“. Die Nadel steht also für die Suche nach einzelnen Aktien mit einer überdurchschnittlichen Performance, der Heuhaufen steht sinnbildlich für den Kauf des gesamten Sektors, Index oder der Anlageklasse. Dieser Investmentansatz erzielt mit einer hohen Wahrscheinlichkeit eine bessere erzielte Rendite als das durchschnittliche aktiv verwaltete Portfolio.

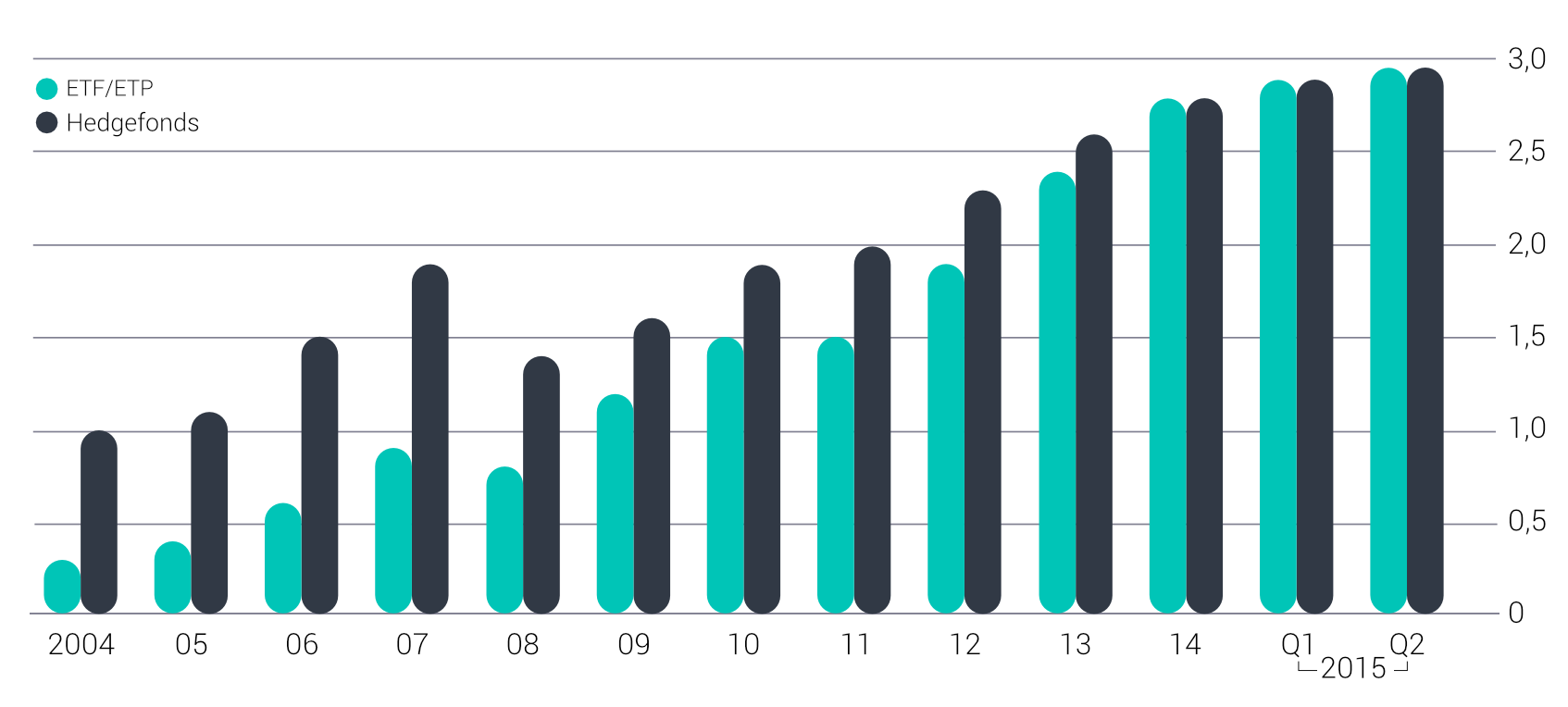

Das Konzept der von Bogle propagierten passiven Geldanlage erfreute sich zunehmender Beliebtheit: in den letzten 10 Jahren wuchs das ETF-Volumen sogar so stark an, dass es mittlerweile das in Hedge Funds investierte Vermögen übersteigt, wie die Grafik verdeutlicht. Exchange-Traded Funds (ETF) sind dabei die moderne Weiterentwicklung der von Bogle entwickelten Indexfonds. Während bei Indexfonds die Preisstellung nur einmal täglich durch die Fondsgesellschaft erfolgt, können ETFs kontinuierlich und ohne Ausgabe- oder Rücknahmekommissionen an der Börse gehandelt werden. Ebenso wie Indexfonds gelten ETF rechtlich gesehen als Sondervermögen, im Konkursfall fällt das Geld also nicht in die Konkursmasse, sondern wird an den Anleger ausbezahlt.

ETF-Vermögen überschreitet mittlerweile das Hedgefund-Vermögen

Weltweit verwaltetes Vermögen (in Billionen US-Dollar)

![ETF überholen Hedgefund-Vermögen]

Quelle: ETFGI, Hedge Fund Research

Die Entstehung von ETFs Mitte der Siebziger Jahre

Doch zurück zu den Anfängen: Der Grundstein für die rasante Entwicklung wurde im Herbst 1974 gelegt. Paul Samuelson, Nobelpreisträger und Ökonom, forderte damals im Journal of Portfolio Management, dass „eine große Fondsgesellschaft ein internes Portfolio aufbauen sollte, das den S&P 500-Index repliziert. Gegen dieses Portfolio sollen sich sodann die besten Anlagestrategen des Hauses messen, um ihre Fähigkeiten unter Beweis zu stellen.“

John C. Bogle stellte sich dieser Herausforderung, wobei der durchschlagende Erfolg keineswegs vorhersehbar war.

Als Vorstand des aktives Fondsmanagers Wellington Management hatte er erst kürzlich die Unterstützung des Aufsichtsrats verloren. Es gelang ihm jedoch, dessen Mitglieder von der Notwendigkeit eines passiven Anlageinstruments zu überzeugen, dessen Mehrwert zu diesem Zeitpunkt kaum jemand nachvollziehen konnte. Und selbst nach der Auflage eines solchen passiven Fonds war es nicht leicht, die Öffentlichkeit von seiner Idee zu überzeugen.

Bogle hat seine Philosophie in seinem Buch The Little Book of Common Sense Investing folgendermaßen zusammengefasst: „Suchen Sie nicht nach der Nadel im Heuhaufen, kaufen Sie einfach den Heuhaufen“.

Viele bezeichneten die Idee, einen Index lediglich nachzubilden, anstatt ihn zu übertreffen zu versuchen, als „unamerikanisch“, da die Nachahmung eines Mittelwerts keinerlei Anstrengungen mit sich bringe. Bogle wies die Kritiker durch den Hinweis in ihre Schranken, dass eine dem Index entsprechende Performance durchaus besser sei als das, was die meisten aktiven Fondsmanager erreichten.

Im Gegensatz zu ihrem Schöpfer waren Anleger zu Beginn nicht sonderlich begeistert von den neuartigen Indexfonds. Die von der „Vanguard Group of Investment Companies”, einer zur damaligen Zeit neuen Investmentfonds-Gesellschaft, die selbst erst 16 Monaten zuvor ihren Betrieb aufgenommen hatte, finanzierte Notierung entpuppte sich zunächst als Flop. Dem Emittenten war es lediglich gelungen, 11 Millionen US-Dollar statt der erwarteten 150 Millionen US-Dollar unter die Anleger zu bringen. Infolgedessen reichte das verwaltete Vermögen nicht einmal aus, um 100 Aktien von jedem im S&P 500-Index gelisteten Wert zu erwerben. Der Fonds wurde als „Bogle’s folly“ (Bogles wahnwitzige Idee) verspottet.

Der Erfolg einer als „wahnwitzig” verspotteten Idee

Mittlerweile hat sich die „wahnwitzige Idee” bewiesen und ist in Form des Vanguard 500 Index Fund zu einem der weltweit größten Fonds mit einem verwalteten Vermögen von 231 Milliarden US-Dollar angewachsen. Die Vanguard Group hat sich über einen Zeitraum von vierzig Jahren mit einer jährlichen Wachstumsrate von 21% aus dem Nichts zu einem der größten Investmentfonds weltweit entwickelt und verwaltet ein Gesamtvermögen von über 3 Billionen US-Dollar, in dem auch zahlreiche ETFs enthalten sind, die Anlegern Zugang zu einer Vielzahl von Anlageklassen bieten: Aktien genauso wie z.B. sektorspezifische, internationale Anleihen.

Auch Warren Buffett rät zur Verwendung von Indexfonds. Er verkündete unlängst, dass 90% des Vermögens, das er vererben wird, in den Vanguard 500 Index Fund investiert werden solle.

Paul Samuelson misst der Erfindung passiver Indexfonds einen ähnlichen Stellenwert bei wie etwa „der Erfindung des Rads, des Alphabets, des Buchdrucks durch Gutenberg und der Erfindung von Wein und Käse“. Diese etwas überspitzte Darstellung wird durch die Schätzung der unabhängigen Beratungsfirma ETFGI, dass allein in Europa das ETF-Volumen bis 2025 auf 2,8 Billionen US-Dollar ansteigen soll, bestätigt. Laut ETFGI-Zahlen haben ETFs im Jahr 2015 Nettomittelzuflüsse von 372 Milliarden US-Dollar verzeichnet, was einem Anstieg von 10 Prozent gegenüber dem Vorjahr entspricht. Das Wachstum spiegelt sich auch global wider – ETFs sind inzwischen sogar in Iran erhältlich.1

Durch die kontinuierlichen technologischen Fortschritte und die damit einhergehende Kostenreduzierung – auch in eher ineffizienten und daher kostenintensiven Märkten – steigt das Angebot an ETFs stetig. Bis Ende 2015 wurden bereits mehr als 6.100 ETFs an 60 Börsen von 222 Emittenten aufgelegt.

Die Gründe für den durchschlagenden Erfolg von ETFs

Der rasante Anstieg des weltweiten ETF-Volumens lässt sich auf drei zentrale Vorteile zurückführen:

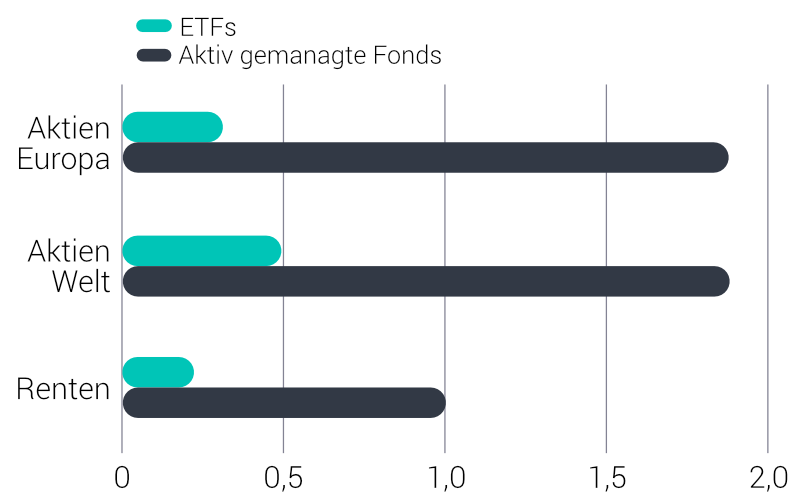

ETF-Kosten betragen oft nur ein Viertel der Kosten aktiv verwalteter Fonds

Durchschnittliche jährliche Kosten (in %)

- Die Nachbildung eines Index ermöglicht Anlegern einen unkomplizierten Zugang zu einem diversifizierten Portfolio und den Renditen des Marktindex.

- Geringere Kosten als bei aktiv verwalteten Fonds verbessern die Chancen auf positive Renditen.

- Die mittlerweile hohe Liquidität ermöglicht ein schnelles Ein- und Aussteigen aus dem Markt zu geringen Bid-Ask-Spreads, was wiederum die Kosten weiter reduziert.

Zweifelsohne hat Bogles Erfindung des ETFs eine Revolution in der Vermögensverwaltung ausgelöst, die ihren Höhepunkt noch lange nicht erreicht hat. Ein wahrer Staatsstreich.

*Noch schneller als ich es zu hoffen gewagt hatte, wurden meine Gebete erhört. Ich sehe diese Erfindung Bogles auf einer Stufe mit der Erfindung des Rads, des Alphabets, der Gutenberg-Presse, Wein und Käse. – Paul Samuelson *

http://marketsmedia.com/european-etf-assets-to-reach-2-8-trillion-by-2025/

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.