Hand aufs Herz: Welchen dieser beiden Artikel würden Sie eher lesen? Den mit dem Titel „Kein Kurssturz in Sicht: Der Aufschwung an den Börsen setzt sich fort“? Oder: „Retten Sie Ihr Geld! Der Börsen-Crash kommt“? Ich bin mir sicher, das Votum fällt eindeutig aus. Höchstwahrscheinlich würden Sie zu dem Text greifen, der Gefahr suggeriert, der Ihnen Tipps gibt, wie Sie den drohenden Börsenkollaps überstehen. Es genügt ein Blick auf die täglichen Nachrichten: Kriege, Unfälle, Verbrechen. Ein „Alles ruhig“, „Es geht gut“ oder „Nichts passiert“ ist keine Titelzeile wert. Angst verkauft sich einfach besser.

Das wissen auch die Crashpropheten – Investoren, Banker und Ökonomen, die immer wieder schwere Kursstürze und Wirtschaftskrisen vorhersagen. Bekannte Namen wie Marc Faber, Jim Rogers oder Nouriel Roubini gehören dazu. Sie spielen mit den Ängsten der Anleger. Und die sind gerade in Deutschland stark ausgeprägt. Eine Hyperinflation und zwei Währungsreformen hat das Land in den vergangenen 100 Jahren durchgemacht. Da stoßen Geld-Untergangsgeschichten auf viel Interesse, auch wenn sie an der Börse spielen. Kaum beachtet wird hingegen: Heftige Kursstürze sind selten und nicht so gefährlich, wie die meisten denken. So ist der US-Leitindex S&P 500 nur in fünf der vergangenen 30 Jahre um mehr als 20 Prozent gefallen. Und das, obwohl diese Periode eine der turbulentesten überhaupt war. Obendrein entpuppte sich jeder dieser Einbrüche im Nachhinein als exzellente Kaufgelegenheit.

„Verkauft alles und rennt um euer Leben“

Die Crashpropheten ficht das nicht an. Sie sehen das Ende nahen – ständig aufs Neue. Beispiel Jim Rogers: Sein Geld hat der 74-Jährige in den 70er Jahren gemacht. Zusammen mit George Soros gründete er den Hedgefonds Quantum. Schon Anfang der 80er zog er sich aus dem Fonds zurück, reiste um die Welt und investierte auf eigene Rechnung. Heute lebt er in Singapur und wettet „gegen Aktien, überall auf der Welt“. Rogers gibt fleißig Interviews, in denen er seine düsteren Prognosen verbreitet. Folgende Schlagzeilen hat er seit dem Jahr 2011 produziert:

- „100%-Chance auf Krise, schlimmer als 2008“ (2011)

- „Nach der nächsten Wahl wird es übel“ (2012)

- „Zieht euch besser in die Berge zurück“ (2013)

- „Verkauft alles und rennt um euer Leben“ (2014)

- „Ein Aktienmarkt-Crash ist überfällig“ (2015)

- „Ein Crash biblischen Ausmaßes steht bevor“ (2016)

- „Legendärer Investor rechnet mit dem schlimmsten Crash zu unseren Lebzeiten“ (2017)

Die Auswahl zeigt: Gut sind diejenigen gefahren, die Rogers’ Warnungen konsequent ignorierten. Denn seit 2011 war mit Aktien viel Geld zu verdienen. 75 Prozent konnten Anleger mit einem DAX-Investment einstreichen, gut 125 Prozent mit einer Anlage in den S&P 500 und 160 Prozent an der Technologiebörse Nasdaq (beide auf Dollar-Basis). Für Rogers kein Grund, seine Thesen in Frage zu stellen. Auch diesen Sommer hat er in US-Medien wieder lautstark den Kurskollaps angekündigt.

Trefferquote wie beim Münzwurf

Ähnlich stark auf Crash gebürstet ist Marc Faber. Er trägt den Beinamen „Dr. Doom“ – Dr. Untergang – und ist so etwas wie die Ikone der Börsen-Schwarzmaler. „Gloom Boom Doom“ nennen sich auch seine Web-Seite und sein Börsenbrief, den er von Thailand aus wöchentlich im Abo verbreitet. Faber ist dafür bekannt, vor dem US-Börsencrash 1987, vor der Asienkrise in den 90ern und vor dem Platzen der Dotcom-Blase gewarnt zu haben. Solche „Treffer“ bleiben haften im Gedächtnis der Anhänger und fördern den Kultstatus. Was dabei jedoch oft in Vergessenheit gerät: Unterm Strich haben Fabers Prognosen nichts zum Vermögensaufbau des Anlegers beigetragen. Das US-Analysehaus CXO Advisory hat Fabers Kauf- und Verkauftipps zwischen 2005 und 2012 geprüft. Bei insgesamt 150 Empfehlungen lag der Schweizer in 47 Prozent der Fälle richtig. Wer eine Münze wirft, hat eine ähnliche Quote. Auch Faber scheint das nicht zu denken zu geben. Im Januar 2012 setzte er noch einen drauf und orakelte: „Der Dritte Weltkrieg bricht in den nächsten fünf Jahren aus.“

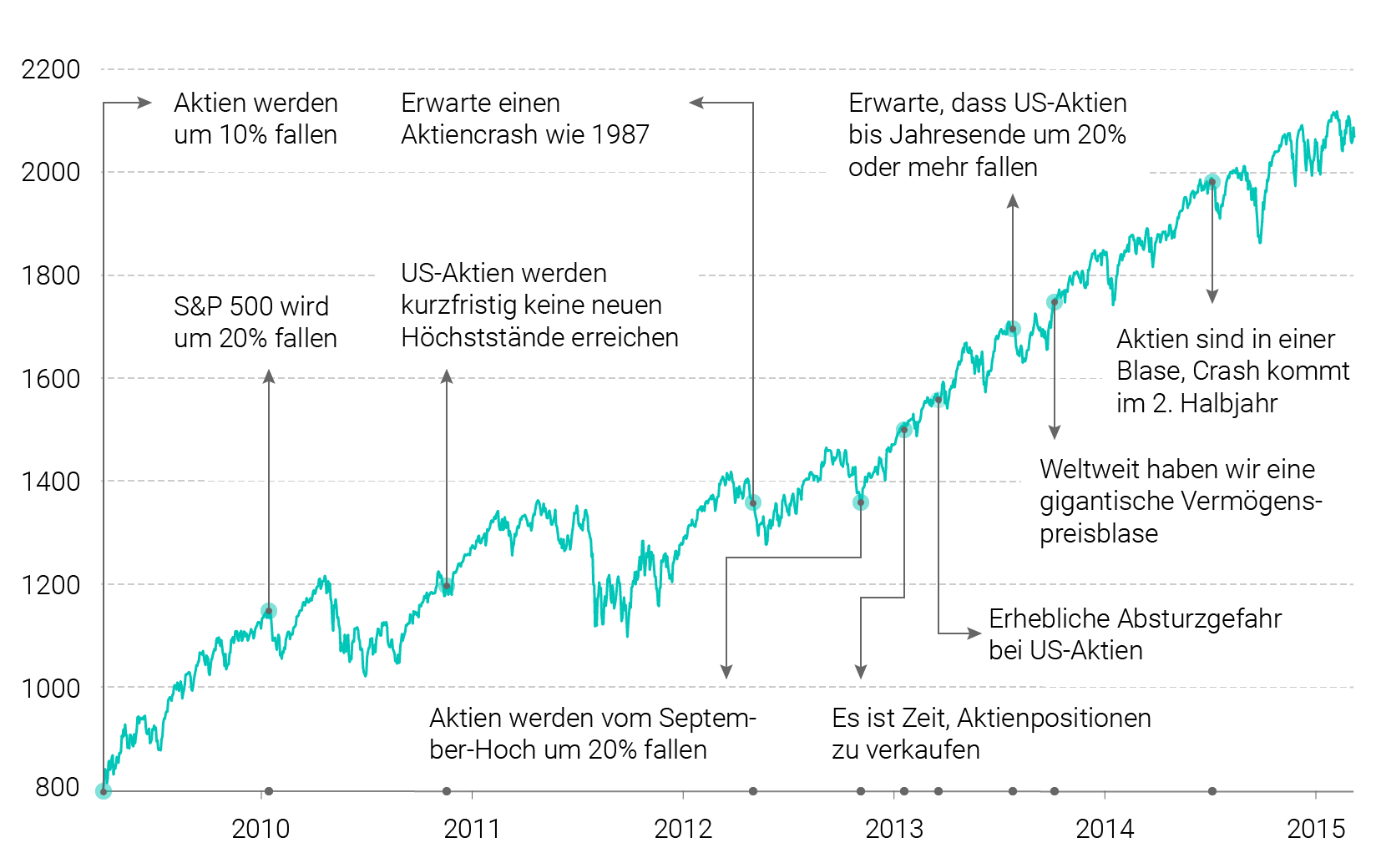

Crashmanie

S&P-500-Index (in Punkten) und Prognosen von Marc Faber zwischen April 2009 und Februar 2015

Quellen: Ritholtz Wealth Management, etf.com, Bloomberg

Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Wie Marc Faber wurde auch Nouriel Roubini mit einem Titel versehen, allerdings mit einem wenig schmeichelhaften. Das Handelsblatt nennt den US-Ökonomen einen „Meister des Irrlichterns“. Dabei begann seine Prophetenkarriere vielversprechend. Der Professor von der zur New York University gehörenden Stern School of Business warnte frühzeitig, ab 2004, vor dem Platzen der US-Immobilienblase und einer „harten Landung“ der US-Wirtschaft. Mit seinen Voraussagen zur Eurozone war er allerdings nicht ansatzweise so erfolgreich: Weder hat Griechenland den Währungsraum verlassen, noch hat Deutschland die D-Mark wieder eingeführt – und derzeit sieht es auch nicht danach aus. Medial präsent bleibt Roubini trotzdem. In der Fortsetzung des Blockbusters „Wall Street“ von Oliver Stone durfte er sich als Untergangsprophet sogar selbst spielen.

Null-Punkte-Kursziel für den Dow

Ein neuerer Vertreter der Kassandrarufer ist Harry Dent. Er hat sich erst vor einigen Jahren auf die Seite der Pessimisten geschlagen. Im Jahr 2000 sagte der Amerikaner dem Dow Jones noch einen Anstieg auf 40.000 Punkte voraus. Davon ist der US-Leitindex bis heute weit entfernt. Dents Negativprognosen lagen ebenfalls weit daneben: 2011 befürchtete er eine Halbierung der US-Kurse, 2012 sah er einen Absturz des Dow für das Folgejahr. Anfang 2013 präzisierte er, der Crash werde im Sommer des Jahres kommen. Im vergangenen Herbst mahnte Dent schließlich, die ultimative Baisse breche aus, wenn Donald Trump zum US-Präsidenten gewählt würde. Um 17.000 Punkte könne der Dow Jones fallen, also fast bis auf null. Im Klartext: Die 30 wichtigsten US-Konzerne würden fast wertlos werden. Man muss schon einen starken Hang zu Untergangsszenarien haben, um diese Weissagung für bare Münze zu nehmen.

Das letzte Beispiel in dieser unvollständigen Reihe ist ein Pfälzer: Roland Leuschel. Seinen Ruf als Crashdeuter erwarb er sich, als er den Börsenkrach vom Oktober 1987 kommen sah. Seither taucht Leuschel, Jahrgang 1937, immer wieder als Experte auf, der die Lage an den Finanzmärkten erklärt. Seit 2009 sagt er eine Währungsreform voraus, seit 2013 den großen Aktiencrash, der unmittelbar bevorstehe. Dass er und andere Pessimisten trotz solcher Fehlschüsse immer wieder Gehör finden, liegt auch daran, dass sie ausgezeichnete Geschichtenerzähler sind. Aus ihrer Sicht funktioniert das „Geschäftsmodell“ Crashprophet hervorragend. Geld machen sie zum Beispiel mit dem Verkauf von Börsenbriefen oder eigenen Fonds. Und da ihre Fehlprognosen kaum beachtet werden, ist das Risiko, an Reputation zu verlieren, gering. Im Gegenteil: Sie können fast nur gewinnen. Denn irgendwann kommt der nächste Kurskollaps. Und dann sind sie diejenigen, die schon immer davor gewarnt haben.

Was hilft gegen den Crash?

Bleibt die Frage, welche Schlüsse der Anleger daraus ziehen kann. Die wichtigste Erkenntnis: Niemand weiß, wann der nächste Crash kommt – morgen, in fünf oder 15 Jahren. Crashprognosen helfen deshalb nicht weiter. Auch ist es nicht sinnvoll, mit dem Investieren an den Kapitalmärkten bis nach dem nächsten Einbruch zu warten. Die Wahrscheinlichkeit, in dieser Zeit hohe Gewinne zu verpassen, ist schlichtweg zu groß (siehe auch Blog-Artikel „Nicht auf den Bären warten“).

Wie wappnet man sich dann gegen einen Kurssturz? Wie übersteht man einen Crash ohne schwere finanzielle Blessuren? Zum einen mit Durchhaltevermögen. Wer über zehn Jahre oder länger anlegt, verringert die Gefahr, schwere Verluste zu erleiden, enorm. So hat der S&P 500 seit 1928 in 93 Prozent aller Zehn-Jahres-Perioden einen Gewinn eingefahren. Zum anderen hilft ein Sparplan. Wer monatlich einen bestimmten Betrag an den Kapitalmärkten investiert, steigt niemals nur nahe dem Hochpunkt ein. Mögliche Verluste bei einem Crash schlagen daher nicht voll aufs Portfolio durch.

Und schließlich gibt es noch das dynamische Risikomanagement, wie es Scalable Capital anbietet. Es schaltet das Verlustrisiko nicht aus. Aber es hat zum Beispiel im vergangenen Jahr gezeigt, dass es heftige Rückschläge an den Aktienmärkten erfolgreich abfedern kann – beim Kurssturz zu Jahresbeginn und nach der Bekanntgabe des Brexit-Votums. Das funktioniert nicht immer, kann das Risiko aber langfristig unter Kontrolle halten. Wer sich mit solchen Maßnahmen gegen den nächsten Einbruch rüstet, kann bei Crashprognosen getrost auf Durchzug schalten. Und vielleicht sogar ihren Unterhaltungswert genießen.

Bild: Matt Lamers/ Unsplash.com

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.