Sechs Monate schnürte das Klimakabinett ein Maßnahmenpaket, mit dem Deutschland bis 2030 die Treibhausgase wie vereinbart um 55 Prozent im Vergleich zu 1990 senken soll. Zeitgleich lieferten sich Parteien und Interessengruppen einen heftigen Überbietungswettbewerb mit immer neuen Vorschlägen in immer kürzeren Abständen. Neben plausiblen gab es dabei auch eher exaltierte Ideen. Das Verbot von SUVs etwa, die Einführung einer Fleischsteuer, der Ersatz von Butter durch Margarine aus heimischem Rapsöl oder eine jährliche Obergrenze für die Anzahl von Flugreisen.

Am 20. September wurde das Paket endlich geöffnet, und was zum Vorschein kam, fand – erwartungsgemäß – ein breites und sehr gemischtes Echo: „Gute Nachrichten für den Klimaschutz“ (Bundesverband der Deutschen Heizungsindustrie), „Licht und Schatten“ (Ifo Institut), „Fluch und Segen“ (Zentrum für Europäische Wirtschaftsforschung), „Pillepalle“ (Die Grünen), „Klimaaktionismus“ (AfD). Das Paket enthält Radikales und Inkrementelles, Mutiges und Ängstliches. Radikal: die Einführung eines nationalen CO2-Zertifikatehandelssystems, das die Sektoren Verkehr und Wärme einbezieht; inkrementell: die Ausweitung der Güllevergärung in Biogasanlagen. Mutig: das Verbot des Einbaus von Ölheizungen ab 2026; ängstlich: ein bis 2025 vorgegebener Preispfad für CO2-Zertifikate, der unterhalb des aktuellen Preises im europäischen Emissionshandel startet, bei gleichzeitigem Verzicht auf eine Deckelung der CO2-Menge.

Gerade der letzte Punkt sorgt für viel Aufregung. Denn es ist der Preis, der bei knappen Kapazitäten für eine effiziente Verwendung von Ressourcen sorgt: Emissionen werden dort vermieden, wo sie geringen Nutzen generieren, und Investitionen dort getätigt, wo besonders klimafreundliche Innovationen zu erwarten sind. Das Misstrauen der Kabinettskollegen in den Preis als Koordinationssignal zeigt sich in der Vielfalt kleinteiliger flankierender Maßnahmen, die die Lenkungswirkung teilweise konterkarieren. Christoph Schmidt, Vorsitzender des Sachverständigenrates zur Begutachtung der gesamtwirtschaftlichen Entwicklung, urteilt diplomatisch: Der große Wurf ist das Paket nicht.

Wirkungsmechanismen nicht bis ins letzte Detail verstanden

Sie fragen sich vielleicht, warum nun auch ich noch über die Klimadebatte schreibe. Aber Klimawandel und Geldanlage haben durchaus etwas gemein. Der erste Punkt: Es ist viel Unsicherheit im Spiel. Beim Klimawandel etwa verstehen wir die exakten Ursachen und Wirkungsmechanismen nicht bis ins letzte Detail und können die Auswirkungen nur näherungsweise quantifizieren. Auch auf den Finanzmärkten ist oft nicht klar, was die Kurse treibt, und Aussagen über künftige Wertentwicklungen sind stets mit erheblicher Unsicherheit behaftet. Eine zweite Gemeinsamkeit ergibt sich daraus: In beiden Fällen geht es in erster Linie um Risikomanagement.

So saß ich Anfang September in New York auf einem Panel der „New School for Social Research”, einer der progressiveren privaten Universitäten in den USA, um zu diskutieren, wie auf den Klimawandel zu reagieren ist. Der Titel der Veranstaltung, „Climate Disasters and the Green New Deal“, war eine Anspielung auf den sogenannten New Deal, also das Paket von Wirtschaftsprogrammen, das US-Präsident Franklin Roosevelt schnürte, um die Weltwirtschaftskrise der 1930er Jahre zu bekämpfen. Die Implikation: Die Klimaänderung wird ähnlich katastrophale Auswirkungen haben wie die Weltwirtschaftskrise, wenn nicht energisch und energetisch gegengesteuert wird. Mit auf dem Panel saßen Bob Kopp, Direktor des Institute of Earth, Ocean & Atmospheric Sciences der Rutgers University, Claudia Kemfert, Energieexpertin vom Deutschen Institut für Wirtschaftsforschung, und Stephanie Kelton, Professorin für Volkswirtschaftslehre an der Stony Brook University, Beraterin des Präsidentschaftskandidaten Bernie Sanders von 2016 und prominente Verfechterin der „Modern Monetary Theory“ – vereinfacht gesagt: einer Lehre, die besagt, dass Wirtschaftskrisen letztlich durch zentralbankfinanzierte Staatsausgaben bekämpft werden können.

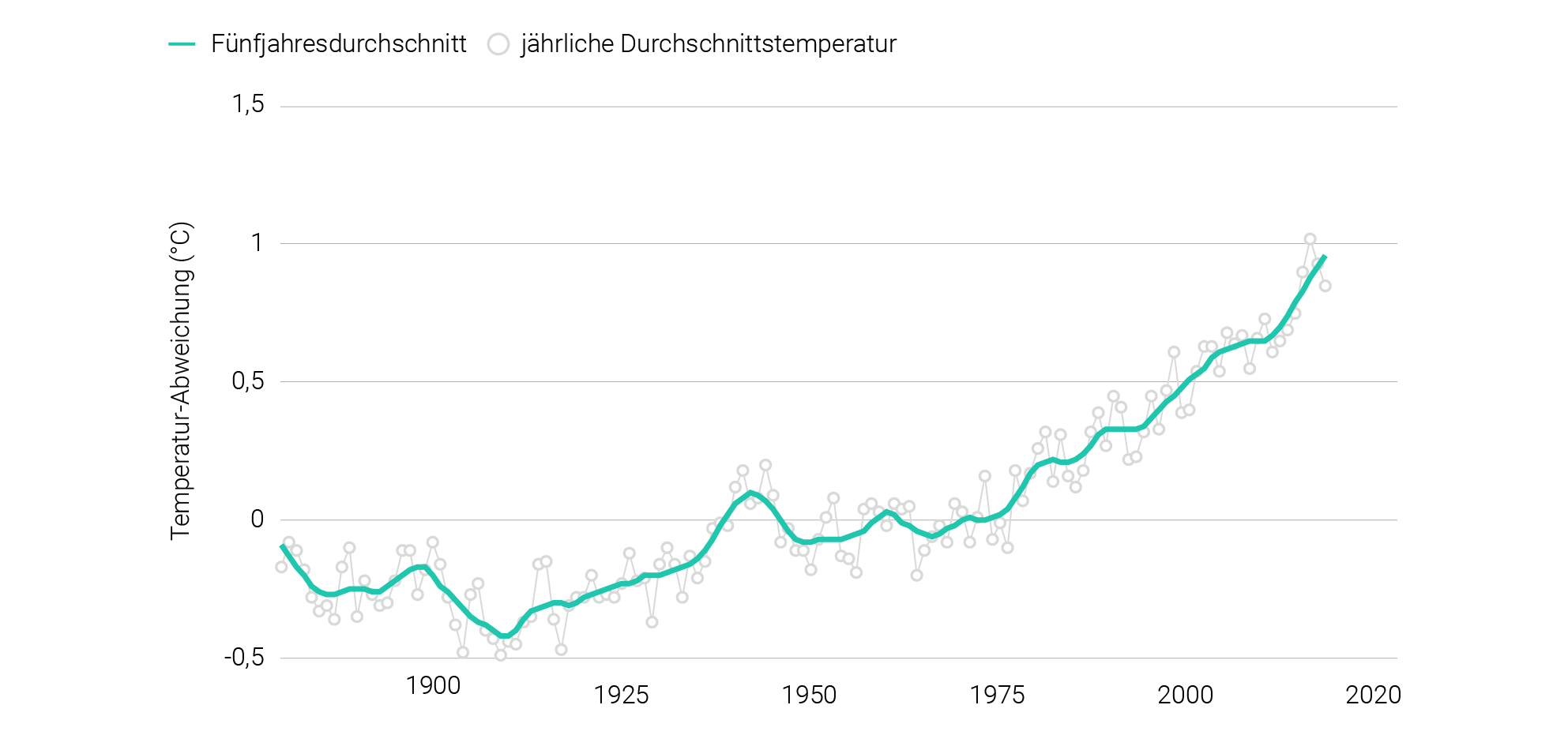

Eine durchaus heterogene Besetzung also. Und trotzdem herrschte auf dem Panel in vielen Punkten Übereinstimmung, was in der politischen Debatte in den USA anders aussieht. Bei einer Regierung, die sich die „Wahrheit“ nicht durch Fakten kaputt machen lassen will und Wissenschaft wie zu Galileos Zeiten in die Nähe von Teufelszeug rückt, überrascht das nicht. Immerhin hat sich Präsident Trump jüngst dazu durchgerungen, zur Kenntnis zu nehmen, dass eine Globalerwärmung stattfindet. Die Datenlage, auch die Analysen der eigenen Raumfahrtbehörde Nasa, ist einfach zu erdrückend (siehe folgende Grafik). Skeptischer ist Trumps Sicht, wenn es um die Frage geht, ob der Mensch für den Temperaturanstieg verantwortlich ist. Dazu stellt der Präsident nach eingehender Analyse fest: „One of the problems that a lot of people like myself, we have very high levels of intelligence but we’re not necessarily such believers.“

Es wird immer wärmer

Globaler Temperaturindex: Abweichung der Temperatur auf der Erdoberfläche von der Durchschnittstemperatur

über die Jahre 1951 – 1980

Quelle: NASA

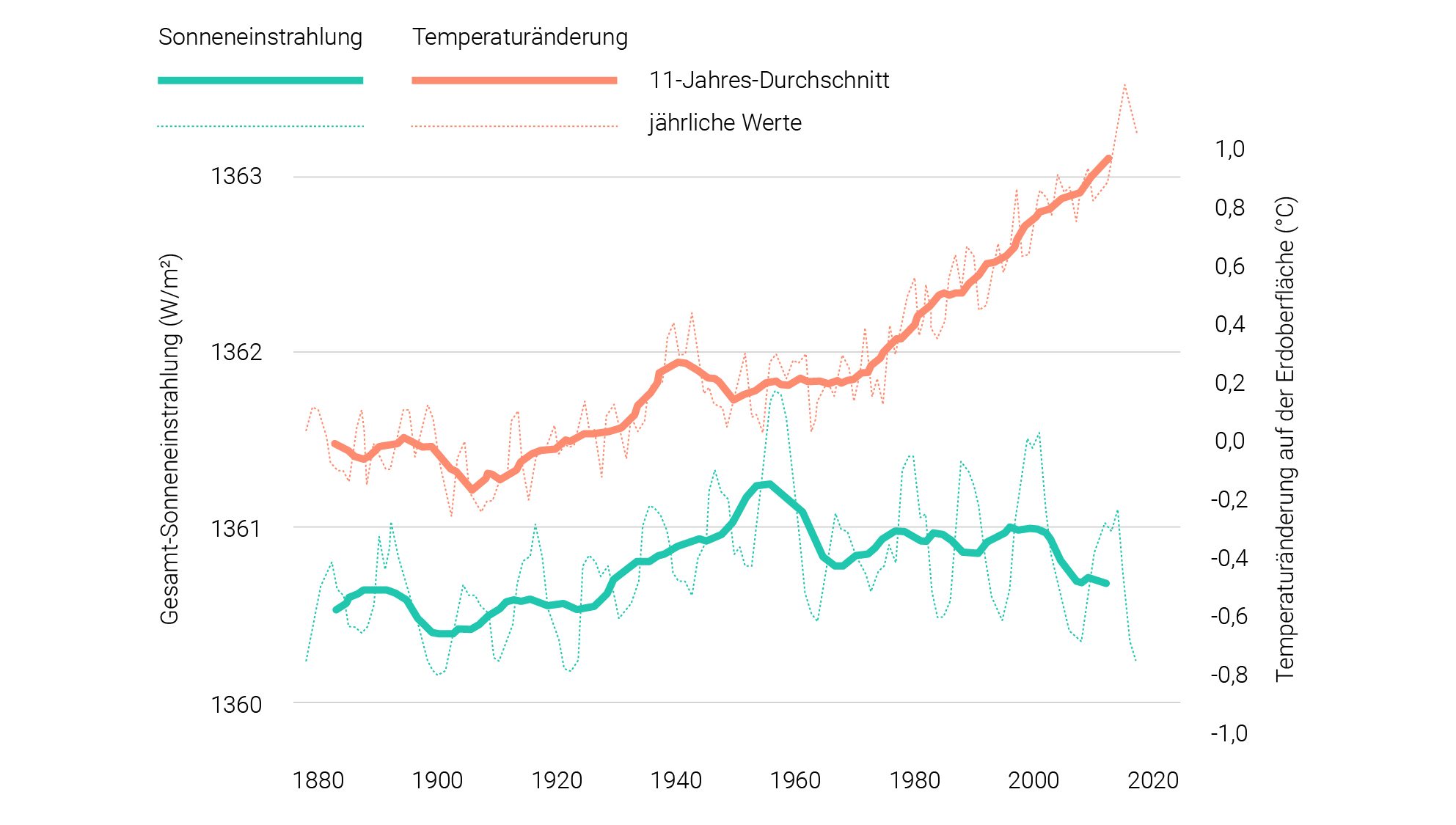

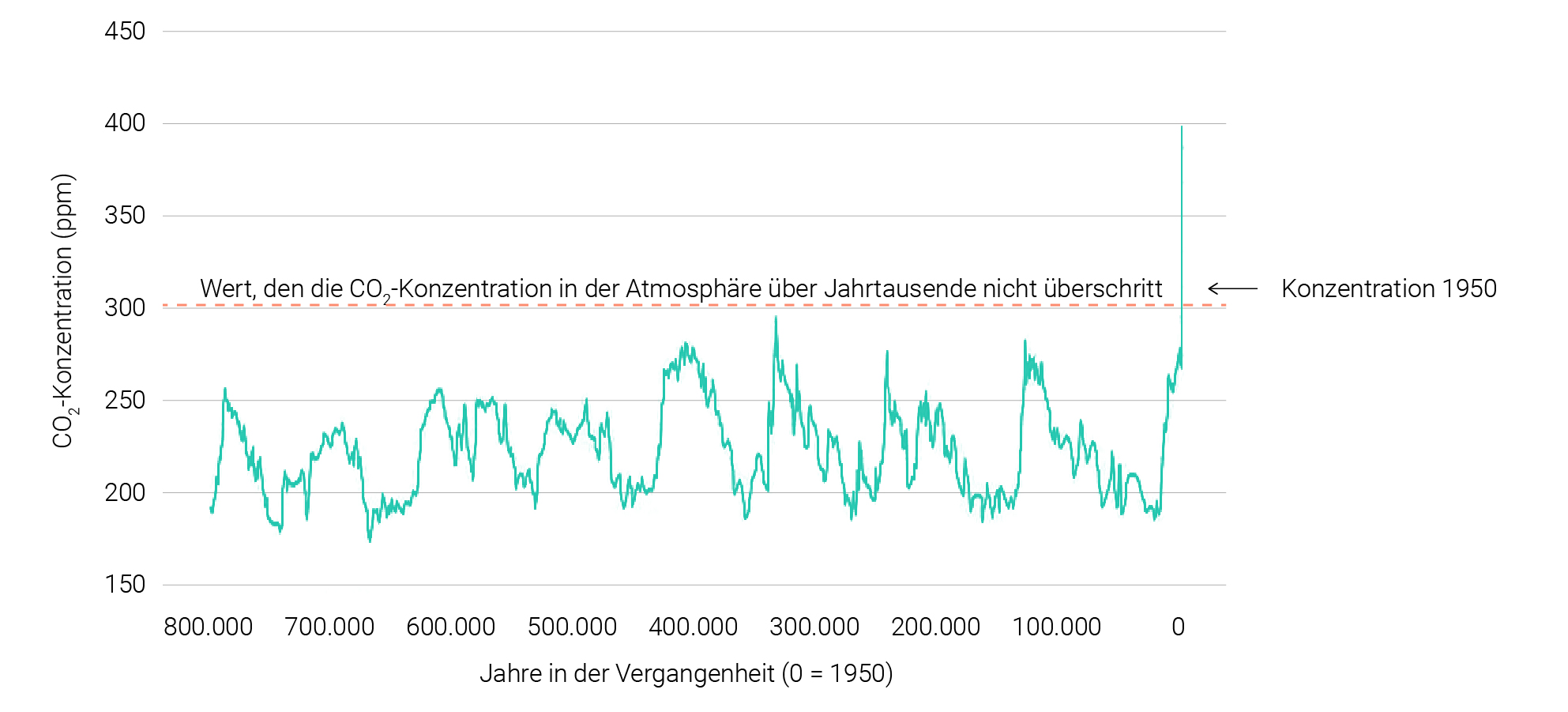

Ist die Sache noch eine Glaubensfrage? Oder gibt es handfeste Fakten? Bis Mitte des vergangenen Jahrhunderts könnte man den Temperaturanstieg noch leicht der zunehmenden Sonnenaktivität zuschreiben. Temperatur und Sonneneinstrahlung zeigten bis dahin einen Aufwärtstrend. Seitdem ist dies nicht mehr der Fall: Der Anstieg der Globaltemperatur hat sich weiter verstärkt, während die Sonneneinstrahlung nachgelassen hat. Was sich seit Mitte des letzten Jahrhunderts aber geändert hat, ist, dass das CO2-Level in der Atmosphäre ein höheres Niveau erreicht hat als in den 800.000 Jahren zuvor. Schwankte das Level früher stets zwischen 170 und 300 parts per million (ppm), so schoss es danach auf über 400 und liegt aktuell bei 412 ppm – Tendenz weiter steigend.

Erderwärmung nicht durch Sonneneinstrahlung erklärbar

Temperaturänderung auf der Erdoberfläche und Sonneneinstrahlung

Quelle: NASA

Kohlendixid-Werte weit höher als in den vergangenen 800.000 Jahren

CO2-Konzentration in der Atmosphäre

Quelle: NASA

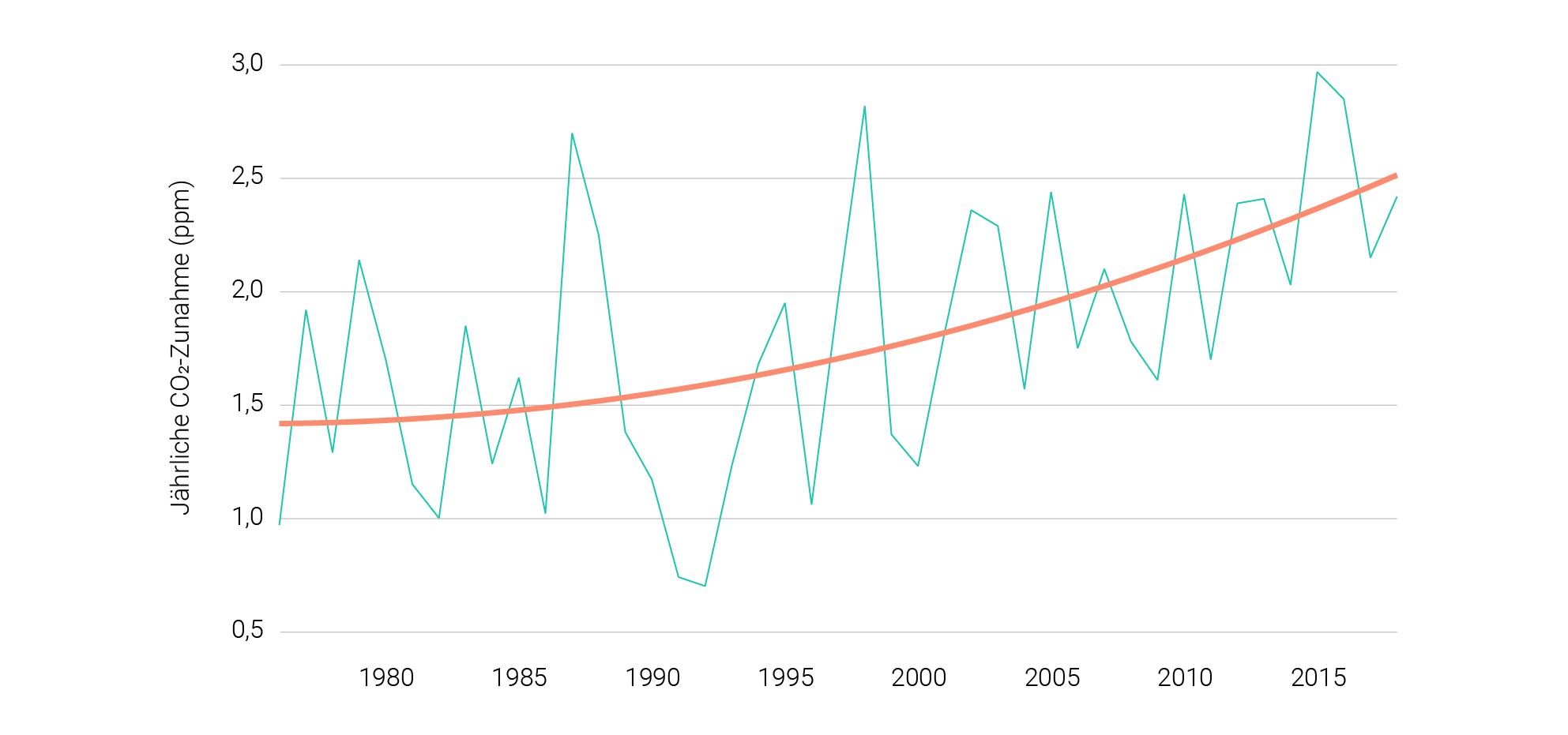

Wie sieht es mit den Konsequenzen der Klimaentwicklung aus? In einer Untersuchung für den Internationalen Währungsfonds habe ich zusammen mit meinen Forscherkollegen Willi Semmler und Alexander Haider von der New Yorker New School unlängst die Häufigkeit und die Höhe ökonomischer Schäden von klimabedingten Desastern wie Überschwemmungen, Stürmen, Dürren und Bränden analysiert1. Nicht nur stieg im Untersuchungszeitraum (ab 1976) der CO2-Ausstoß weiter an, der Anstieg hat sich sogar beschleunigt.

Der CO2-Ausstoß steigt schneller an

Jährliche Zunahme des globalen Kohlendioxidgehalts in der Atmosphäre, 1976 – 2018

Quelle: US National Oceanic & Atmospheric Administration, eigene Berechnung

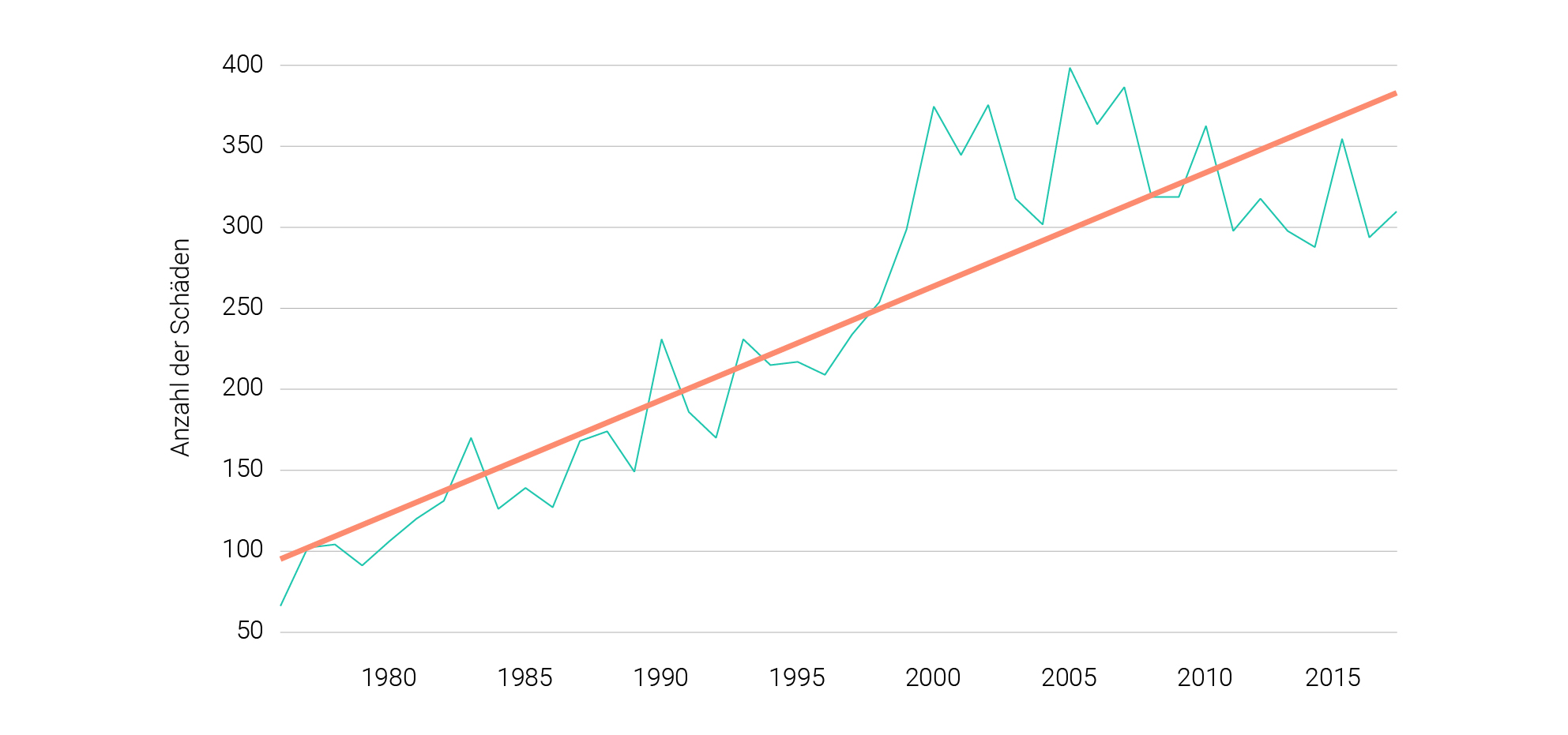

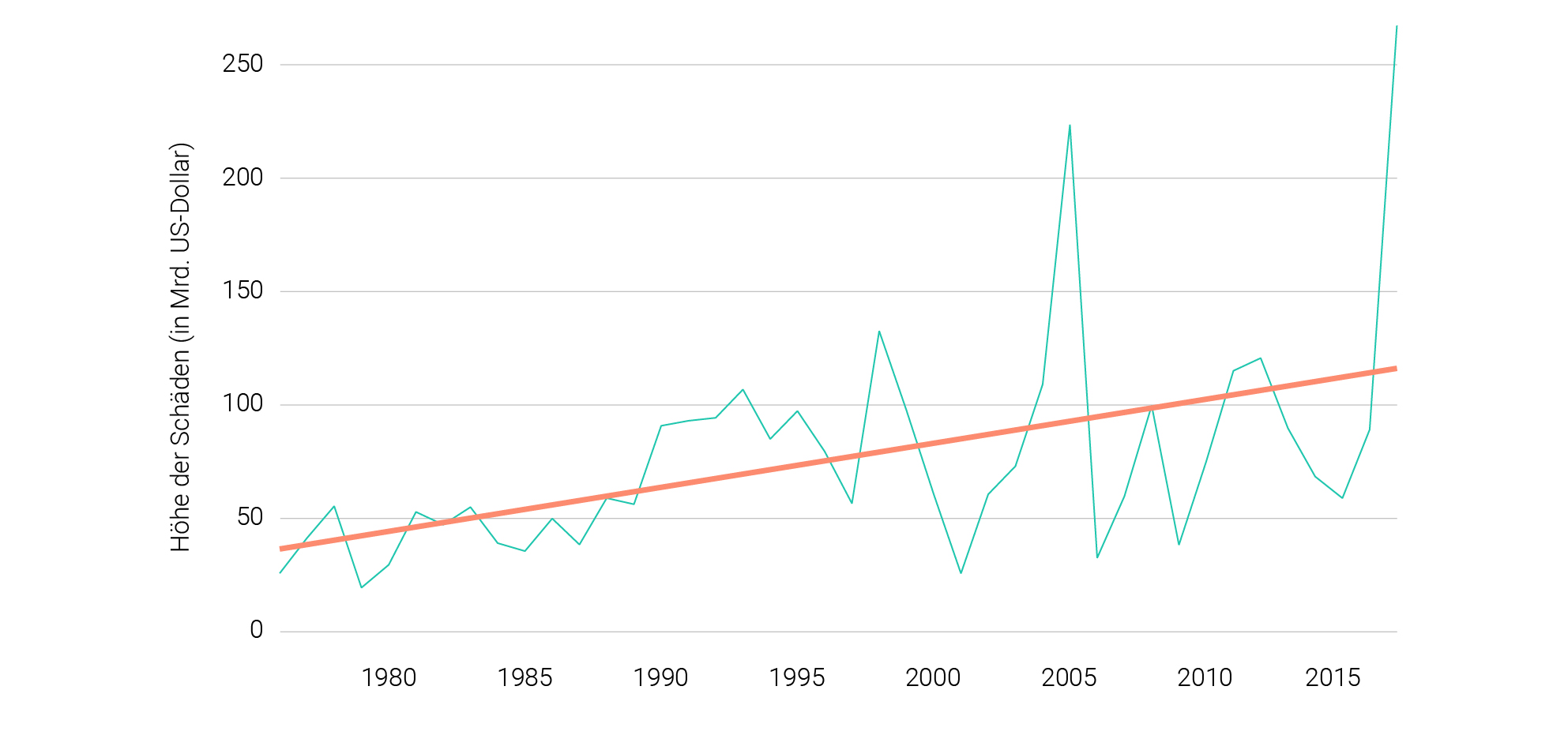

Im gleichen Zeitraum nahmen die Häufigkeit globaler, klimabedingter Katastrophen und die daraus resultierenden Schäden zu.

Klimabedingte Unglücke werden häufiger

Häufigkeit von Naturkatastrophen auf der ganzen Welt, 1976 – 2017

Quelle: Mittnik et al., EMDAT, eigene Berechnungen

Klimabedingte Schäden nehmen zu

Monetäre Schäden weltweit durch Naturkatastrophen in US-Dollar (inflationsbereinigt, zu Preisen von 2007), 1976 – 2017

Quelle: Mittnik et al., EMDAT, eigene Berechnungen

Natürlich ist ein Untersuchungszeitraum von vier Jahrzehnten aus erdgeschichtlicher Sicht zu kurz, um die langfristigen Auswirkungen und Kosten der Globalerwärmung definitiv zu beziffern. Aber sollte man es darauf ankommen lassen und den weitgehenden Konsens in den einschlägigen Wissenschaften, dass irreversible Folgen drohen, beiseiteschieben, bis auch die letzten Zweifler überzeugt sind? Für einen verantwortungsvollen Risikomanager, egal welcher Disziplin, ist das keine Option. Daher begrüße ich es sehr, dass es sich bei dem vorgeschlagenen Klimaschutzpaket nicht nur um Trippelschritte handelt, sondern immerhin in Sachen Emissionshandel ein Regimewechsel eingeläutet wird – auch wenn dieser seine Wirkung erst spät entfalten darf.

Optimistisch stimmt, dass die Effektivität der Maßnahmen jährlich überprüft und Stellschrauben gegebenenfalls nachjustiert werden sollen. Allerdings muss dies mit der nötigen Konsequenz erfolgen, was angesichts des Zeitdrucks schmerzvolle Anpassungen erfordern dürfte. Die Sorge der Politik, die Wähler nicht „mitzunehmen“, kann der Showstopper werden. Denn, wie uns die Kanzlerin und Naturwissenschaftlerin zum Unterschied zwischen Wissenschaft und Politik erläuterte: „Politik ist das, was möglich ist.“ Mit dieser passiven Sichtweise ist kein Staat zu machen. Politik bedeutet nicht nur umzusetzen, was die aktuelle Wählergunst zulässt, sondern auch das möglich zu machen, was nötig ist. „Mitnehmen“ heißt Überzeugungsarbeit zu leisten und nicht bloß auf Verständnis zu hoffen. Gute Politik macht das möglich, was nötig ist.

Unterdessen könnte man auch als Anleger, der die Bedrohungen des Klimawandels ernst nimmt, noch hoffen, dass diese sich erst langfristig auf die eigenen Investments auswirken und kein akuter Handlungsbedarf besteht. Das sieht das Network for Greening the Financial System anders. Es handelt sich dabei um einen Zusammenschluss von mehr als 30 Zentralbanken, Finanzaufsichtsbehörden (allerdings ohne Vertreter der USA) und einschlägigen multinationalen Organisationen. Sie warnen nicht nur eindrücklich vor negativen volkswirtschaftlichen Auswirkungen, sondern auch konkret vor Gefahren für die Finanzmarktstabilität. Auch wenn es weitere Analysen braucht, um konkrete Folgen zu identifizieren und Handlungsempfehlungen zu entwickeln: Sollten mehr und mehr Marktteilnehmer diese Sorgen teilen, werden die Volatilität und damit die Verlustrisiken an den Märkten steigen.

Für den Anleger bedeutet das nicht, dass er sich vom Kapitalmarkt verabschieden sollte. Finanzmarktrisiken bestehen immer. Und mit Risiken kommen immer auch Chancen. Aber gerade in ungewissen Zeiten gilt: Wenn man sich irrt, dann möglichst auf der sicheren Seite. Mit anderen Worten: Aktives Risikomanagement ist heute schlichtweg ein Muss, bei der Geldanlage wie beim Klimawandel.

1 Mittnik, S., Semmler, W., und Haider, A. (2019), Climate Disaster Risks – Empirics and a Multi-Phase Dynamic Model, IMF Working Paper WP/19/145; https://www.imf.org/en/Publications/WP/Issues/2019/07/11/Climate-Disaster-Risks-Empirics-and-a-Multi-Phase-Dynamic-Model-47013

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.