Unser Anlagekonzept: Risikomanagement von Scalable Capital

Scalable Capital setzt führende Technologie und neuste Erkenntnisse der Finanzökonometrie ein, um Ihre Geldanlage zu optimieren. Erfahren Sie, welche wissenschaftlichen Erkenntnisse wir für unser dynamisches Risikomanagement nutzen und welche Ziele wir damit verfolgen.

Kapitalanlagen bergen Risiken.

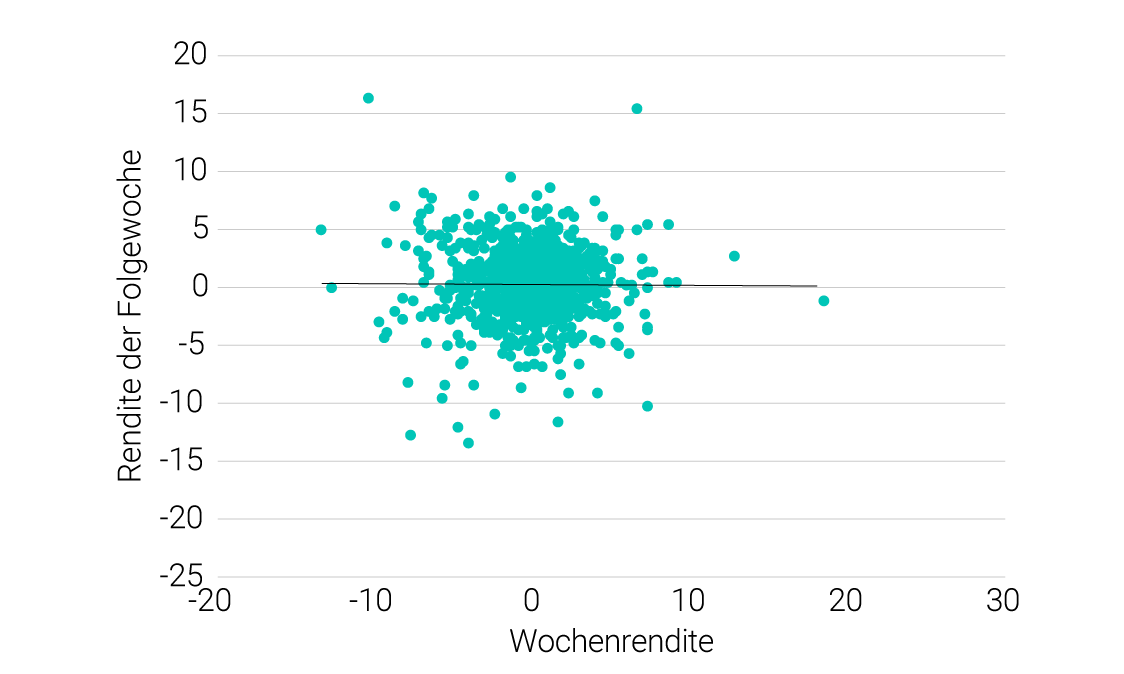

Ein Großteil der Zeit und Energie in der Finanzindustrie wird darauf verwendet, die Entwicklung von Wertpapierkursen zu prognostizieren. Doch zahllose empirische Studien zeigen, dass sich Kursentwicklungen praktisch nicht vorhersagen lassen, weshalb sogenanntes Stockpicking und Market-Timing reine Glückssache sind und fast nie zu systematischen Anlageerfolgen führen.

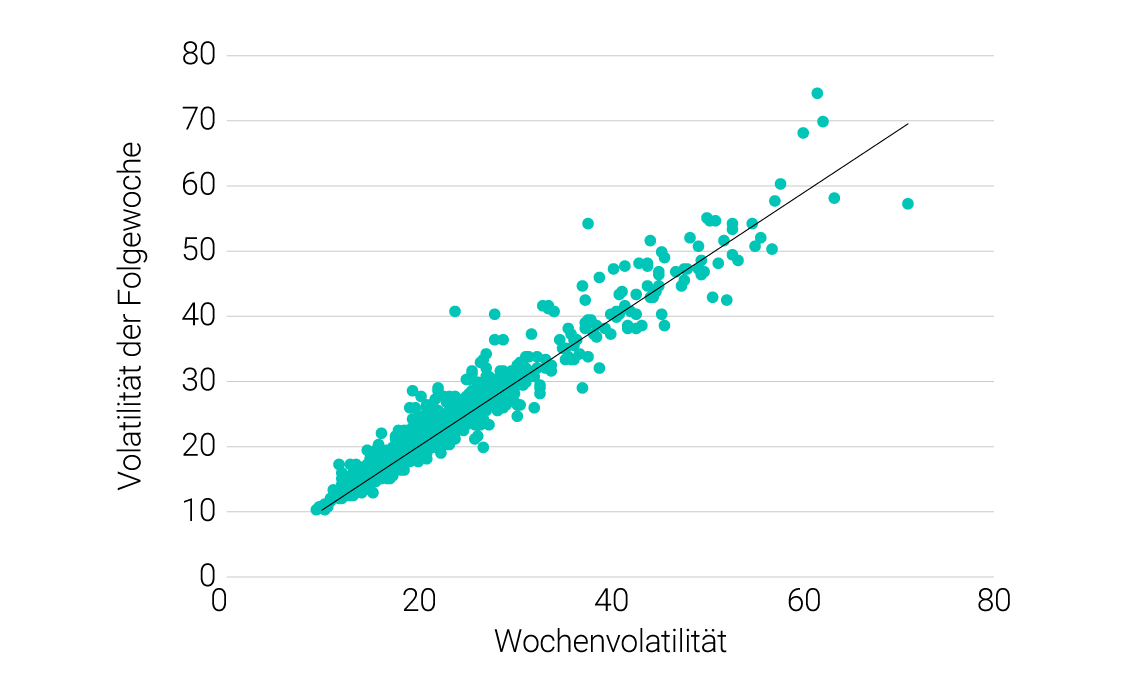

Risiken lassen sich hingegen nachweislich und zweckmäßig prognostizieren. Denn Finanzmarktrisiken sind im Zeitablauf nicht konstant, sondern ändern sich stark und treten häufig in „Clustern“ auf, d.h. es gibt wechselnde Phasen, die von hoher oder niedriger Volatilität gekennzeichnet sind, wobei höhere Volatilität ein höheres Verlustpotenzial impliziert.

Korrelation wöchentlicher DAX-Renditen

Streudiagramm der Renditen (in %) aufeinanderfolgender Wochen auf Basis täglicher Schlusskurse und Regressionsgerade, 1992-2018

Korrelation wöchentlicher DAX-Volatilitäten

Streudiagramm der Volatilität (in %) aufeinanderfolgender Wochen auf Basis täglicher Schlusskurse und Regressionsgerade, 1992-2018

Quelle: Bloomberg, VDAX-New für Volatilitäten und Dax-Performance-Index (total return) für Renditen

Empirische Studien belegen, dass Schwankungsbreiten aufeinanderfolgender Kursbewegungen stark korrelieren. Im Klartext bedeutet dies, dass auf einen überdurchschnittlich risikoreichen Tag oder Monat mit hoher Wahrscheinlichkeit wieder ein überdurchschnittlich turbulenter Tag bzw. Monat folgt.

Diese Erkenntnis geht ursprünglich auf Benoît Mandelbrot und Eugene Fama zurück. Allerdings haben erst die wissenschaftlichen Arbeiten von Robert Engle dazu verholfen, aus dieser Erkenntnis Modelle zur Risikoprognose zu entwickeln. Für diese Forschungsleistung wurde er im Jahr 2003 mit dem Nobel-Gedächtnispreis ausgezeichnet.

Scalable Capital macht sich diese Eigenschaft von Finanzmarktrisiken zu Nutze, um die Risikovorgaben des Anlegers mit einer wesentlich höheren Wahrscheinlichkeit zu erfüllen und verbesserte Rendite-Risiko-Profile zu erzielen.

Value-at-Risk: Bestimmen Sie selbst, wieviel Risiko Sie eingehen

Risiko ist die Währung, mit der Anleger Rendite einkaufen. Unsere Kunden bestimmen selbst, wie viel Risiko sie „auf den Tisch legen“ wollen: Ob niedriges Risiko, mit entsprechend begrenzten Renditemöglichkeiten (5% VaR), oder ein höheres Risiko mit größerem Renditepotential (20% VaR).

Die individuelle Anlagestrategie basiert auf der gewählten Risikokategorie, die an die Risikokennzahl Value-at-Risk (VaR) gekoppelt ist. Die von Scalable Capital verwendete VaR-Spezifikation beziffert den Jahresverlust, der mit einer Wahrscheinlichkeit von 95% nicht überschritten werden sollte (VaR mit Jahreshorizont und 95% Konfidenzniveau). Ein angegebener VaR von 12% bedeutet dann beispielsweise, dass das Portfolio in einem Jahr mit einer Wahrscheinlichkeit von 95% nicht mehr als 12% an Wert verlieren sollte, oder anders ausgedrückt, im Mittel kann in einem von 20 Jahren ein Jahresverlust von mehr als 12% auftreten. Die für Sie geeigneten Risikokategorien ergeben sich aus der vorgenommenen Geeignetheitsprüfung.

Mögliche Wertentwicklungen eines Anlagebetrages von 100.000 €

Risikokategorie: 5% VaR

Verlustrisiko gesteuert mit der Kennzahl Value-at-Risk (VaR)

Basierend auf historischen Rendite- und Risikodaten der gewählten Anlageklassen und mittels statistischer Verfahren werden mögliche Wertentwicklungen der Risikokategorien für einen Zeitraum bis zu 5 Jahren berechnet. Das 5%-Quantil in dieser Abbildung stellt eine schlechte Wertentwicklung dar. Das 50%-Quantil, der Median, zeigt die mittlere Wertentwicklung. Das 95%-Quantil bildet eine gute Entwicklung ab. In den dargestellten Wertentwicklungen wurden die volumenabhängige Gesamtvergütung von 0,75% p.a. sowie die laufenden Kosten der ETFs von durchschnittlich 0,19% p.a. berücksichtigt. Die zukunftsbezogenen Angaben und Darstellungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Quelle: Eigene Berechnung.

Risikokategorie: 20% VaR

Verlustrisiko gesteuert mit der Kennzahl Value-at-Risk (VaR)

Basierend auf historischen Rendite- und Risikodaten der gewählten Anlageklassen und mittels statistischer Verfahren werden mögliche Wertentwicklungen der Risikokategorien für einen Zeitraum bis zu 5 Jahren berechnet. Das 5%-Quantil in dieser Abbildung stellt eine schlechte Wertentwicklung dar. Das 50%-Quantil, der Median, zeigt die mittlere Wertentwicklung. Das 95%-Quantil bildet eine gute Entwicklung ab. In den dargestellten Wertentwicklungen wurden die volumenabhängige Gesamtvergütung von 0,75% p.a. sowie die laufenden Kosten der ETFs von durchschnittlich 0,19% p.a. berücksichtigt. Die zukunftsbezogenen Angaben und Darstellungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Quelle: Eigene Berechnung.

Um Ihre Risikokategorie einzuhalten, wird Ihr Portfolio automatisch überwacht und hinsichtlich seines Risikopotenzials analysiert. Konkret werden unter Berücksichtigung der aktuellen Marktsituation und der gegenwärtigen Portfoliozusammensetzung dazu anhand von „Monte-Carlo-Simulationen“ jeweils tausende von plausiblen Wertentwicklungsszenarien generiert. Sobald die Risikoprojektion eine drohende Überschreitung des Verlustrisikos anzeigt, wird automatisch eine risikomindernde Portfolioumschichtung vorgenommen – z.B. durch eine Reduktion von Aktien-ETFs und eine Erhöhung des Anteils von Anleihen-ETFs. Das heißt nicht, dass wir bei jeder kurzfristigen Korrektur sofort hektisch handeln. Wir passen das Portfolio an die Marktsituation an, wenn sie sich nachhaltig ändert. So bleibt das Risiko langfristig unter Kontrolle. Im umgekehrten Fall, also wenn das ermittelte Anlagerisiko unter dem festgelegten Verlustrisiko liegt, findet eine risikosteigernde Umschichtung statt, um so kein Renditepotenzial aufgrund einer zu konservativen Portfolioaufstellung zu verschenken.

Wird eine Verletzung des Verlustrisikos prognostiziert…

Die Angaben haben rein beispielhaften Charakter. Die zukunftsbezogenen Angaben und Darstellungen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

…findet eine automatische Anpassung der Gewichtung statt.

Die Angaben haben rein beispielhaften Charakter. Die zukunftsbezogenen Angaben und Darstellungen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Können Kursverluste auftreten, die größer als die angegebene Risikokategorie sind?

Ja. Ein Verlust bzw. eine temporäre, negative Wertentwicklung Ihres Portfolios, die über den gewählten VaR-Wert hinausgeht, ist möglich und kann mit einer Wahrscheinlichkeit von 5% eintreten. Bei einem VaR von beispielsweise 12% ist auf Jahresbasis mit einer Wahrscheinlichkeit von 5% (also im Mittel einmal in 20 Jahren) mit einem Jahresverlust von mehr als 12% zu rechnen.

Unser Quant's Perspective Blog informiert über quantitative und datenbasierte Forschung.

Unser Blog behandelt alle Themen rund ums Investieren.

Unser Investment-Guide bietet Informationen über quantitative Investmentstrategien.