Das Paradies für Aktienanleger – wie sieht es aus? In etwa so: Immer investiert sein, wenn die Kurse steigen, und immer Cash halten, wenn sie fallen. Das wäre es doch! Aber wie das mit Paradiesen so ist: Auf der Erde werden sie selten Wirklichkeit. Wer an den Börsen investiert, muss auch Rückschläge aushalten. Nicht umsonst spricht man bei den Renditen an den Aktienmärkten von Risikoprämien. Und der Anleger wird für das Ertragen der Risiken belohnt. Das hat Nick Maggiulli vom US-Vermögensverwalter Ritholtz hier anhand des S&P 500 für den Zeitraum von 1950 bis 2018 vorgerechnet. Wir haben nachgerechnet, den Betrachtungszeitraum um mehr als 20 Jahre erweitert und die Analyse auf weitere Aktienindizes übertragen.

Das Ertragen von Risiken fällt vielen schwer. Da hilft es, wenn man lernt, sie besser zu verstehen. Dazu haben wir berechnet, wie sich die Wertentwicklung eines Investments verändert, wenn der Anleger in Jahren mit deutlichen Kursrückschlägen (Maximum Drawdowns) Cash halten könnte und nur in Jahren mit moderaten Rücksetzern in Aktien investiert wäre. Wenn er also Risiken meiden könnte und damit zumindest in einem kleinen Paradies leben würde. Auch dieses Paradies existiert so natürlich nicht. Der Anleger kennt die Drawdowns ja nicht im Voraus. Aber das schieben wir für einen Moment beiseite. Wir wollen nur zeigen, wie starke Drawdown-Jahre die Rendite beeinflussen.

Analyse über gut 90 Jahre

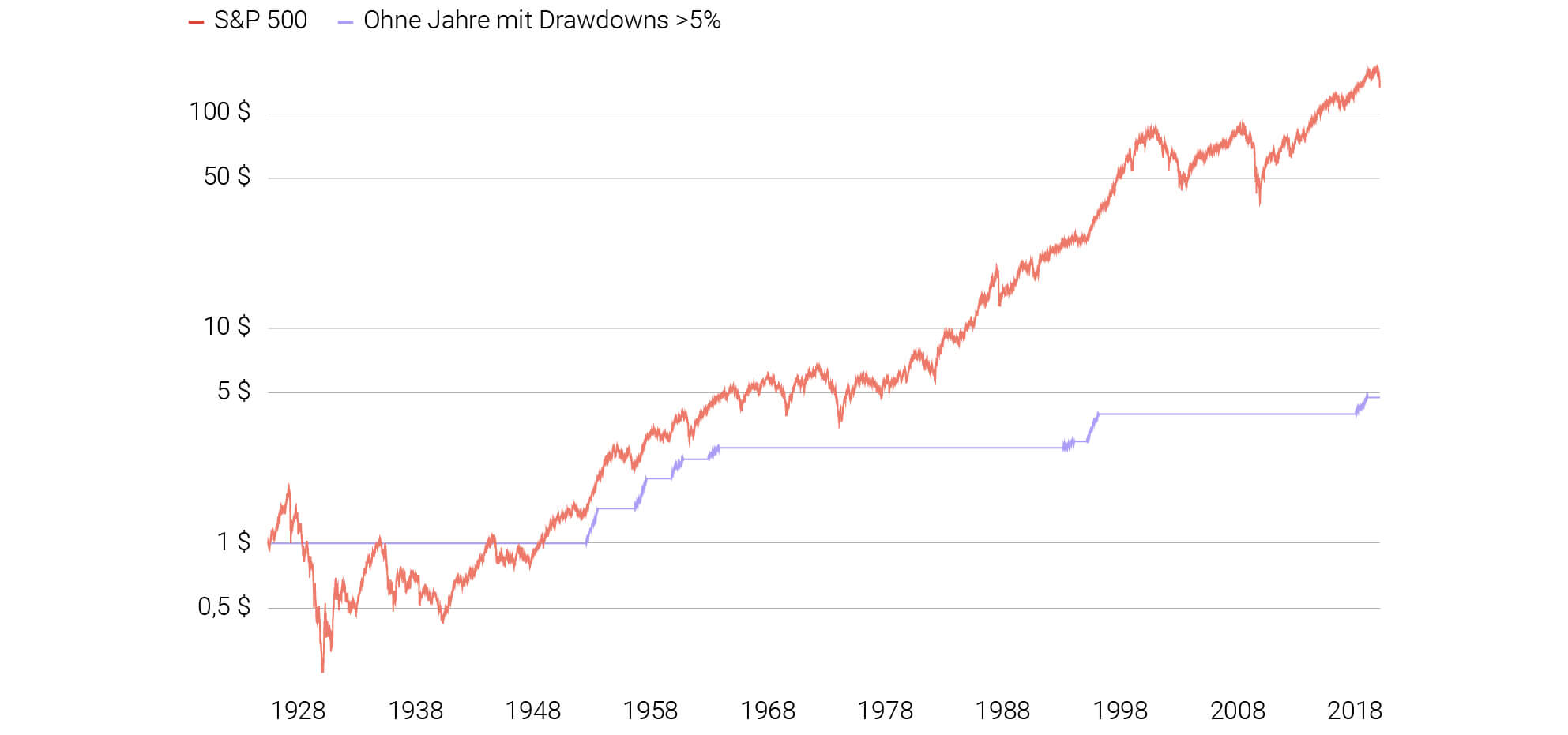

Besonders aussagekräftig ist diese Analyse für den S&P 500 mit seiner Kurshistorie seit 1928. In unserer Rechnung haben wir die Drawdown-Schwelle, die der Investor zu ertragen bereit ist, variiert. Im ersten Fall hält er bereits in allen Jahren mit Kursrückschlägen von mehr als fünf Prozent Cash. Wir haben es also mit einem sehr vorsichtigen Anleger zu tun. Unsere Grafik zeigt das Ergebnis. Der Investor hat sein Aktienportfolio viel zu oft leer geräumt. Insgesamt war er nur in sieben von 91 Jahren im S&P 500 investiert, was an den langen waagrechten Abschnitten im Performance-Verlauf zu erkennen ist. Damit vermeidet er zwar jeden nennenswerten Drawdown, aber er verpasst auch den Löwenanteil der Gewinne. Folge: Er schneidet signifikant schlechter ab als der S&P 500. In Zahlen: Aus einem Dollar, der 1928 in den Index gesteckt wurde, wären in 91 Jahren 142 Dollar geworden. Mit dem Vermeiden von Fünf-Prozent-Drawdown-Jahren hätte der Investor am Ende nur knapp fünf Dollar auf dem Konto (Hinweis: Handelskosten und Steuern sind in den Rechnungen nicht berücksichtigt).

Wer übervorsichtig ist, verpasst Gewinne

in denen der Maximum Drawdown größer als 5% war

* Ohne Dividenden, Handelskosten und Steuern; logarithmische Darstellung; Quelle: Bloomberg, eigene Berechnungen. Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Nun erhöhen wir die tolerierte Drawdown-Schwelle schrittweise, erst um jeweils fünf Prozentpunkte auf 10, 15 und 20 Prozent, dann um je zehn Prozentpunkte bis auf 50 Prozent. Die nächste Grafik zeigt die zugehörigen Wertentwicklungen.

Wer stärkere Rückschläge aushält, erzielt höhere Renditen

* Ohne Dividenden, Handelskosten und Steuern; logarithmische Darstellung; Quelle: Bloomberg, eigene Berechnungen. Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Ergebnis: Filtert man alle Jahre mit mehr als zehn Prozent Kurseinbruch aus der Wertentwicklung heraus, liegt die Performance nur knapp über dem Index. Erst mit dem Umschiffen von Jahren mit größeren Rückschlägen erzielt man eine deutliche Outperformance. Die beste Wertentwicklung hätte der Anleger erreicht, wenn er sämtliche Jahre mit Drawdowns von über 20 Prozent vermieden hätte. Schraubt man die Drawdown-Schwelle noch weiter nach oben, sinkt die Performance wieder, auch wenn die Anlage den Index weiterhin übertrumpft. Das ist nicht weiter verwunderlich. Denn wer nur die ganz heftigen Crash-Jahre umschifft, der nimmt an der Börse wieder mehr Verlustjahre mit. Deutlich wird das an einem Extremfall: Wer sich lediglich in den Jahren mit mehr als 90 Prozent Kurssturz von der Börse verabschiedet hätte, der wäre exakt bei der Indexrendite gelandet. Denn er hätte sein Aktieninvestment nie verkauft. Mehr als 57 Prozent Drawdown (in der Weltwirtschaftskrise 1931) hat der S&P 500 seit 1928 innerhalb eines Jahres nämlich nie verbucht.

Wie unsere Tabelle zeigt, sind die Unterschiede bei den Renditen immens.

Was aus einem investierten Dollar geworden wäre*

* Ohne Dividenden, Handelskosten und Steuern von 1.1.1928 bis 31.12.2018; Quelle: Bloomberg, eigene Berechnungen. Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Was zeigt die Analyse? Dass Aktienanleger ein gewisses Maß an Kursrückschlägen verkraften müssen. Sonst laufen sie Gefahr, ihre Performance stark zu beeinträchtigen. Denn niemand schafft es, die Drawdowns exakt abzupassen und dann komplett zu umschiffen. Einen entscheidenden Renditevorteil gegenüber dem Markt kann der Investor allerdings erzielen, wenn es ihm gelingt, größere Drawdowns ab etwa 15 oder 20 Prozent abzufedern. Wir haben die Rechnung auch für den DAX und den MSCI World durchgeführt, bei denen die Datenhistorie allerdings nicht so weit zurückreicht. In beiden Fällen ergibt sich trotzdem ein sehr ähnliches Bild. Die Renditen sind am höchsten, wenn Jahre mit mehr als rund 20 Prozent Drawdown aus der Wertentwicklung herausfallen.

Bleibt die Frage, wie man Drawdowns überhaupt abpuffern kann. Mit dem Versuch, Kurse zu prognostizieren jedenfalls nicht, weil Kurse so gut wie nicht vorhersagbar sind – das zeigen wissenschaftliche Studien. Das gleiche gilt für jährliche Maximum Drawdowns. Sie korrelieren zwar über die Zeit positiv. Mit anderen Worten: Auf ein Jahr mit überdurchschnittlich hohem Drawdown folgt tendenziell wieder eines mit hohem Drawdown. Die Korrelation ist aber derart schwach, dass jährliche Drawdown-Prognosen mehr oder weniger Glückssache sind. Anders sieht es aus, wenn man zum Beispiel Tagesdaten statt Jahresdaten betrachtet. Hier sind Risikoprognosen aussagekräftiger und ermöglichen ein dynamisches Risikomanagement, das darauf ausgerichtet ist, größere Kurseinbrüche an den Märkten zu dämpfen, indem es die Risikolage an den Börsen analysiert und daraus Handelsentscheidungen ableitet. Das gelingt natürlich keineswegs perfekt, aber es verbessert langfristig das Rendite-Risiko-Profil einer Anlage.

Bild: Tara Evans, unsplash.com

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.