Die letzten Wochen waren für Anleger ziemlich nervenaufreibend. US-Aktien verbuchten im Oktober den größten Monatsverlust seit 2011. Um sieben Prozent sind die Kurse gefallen, in Dollar gerechnet. Auch im November hat sich die Lage nicht entspannt. Nach einer kurzen Erholung kam es zu weiteren Turbulenzen. In Deutschland, Europa, Japan und China gingen Aktien ebenfalls stark in die Knie. Eins steht fest: Dieser Herbst war ganz schön heiß – nicht nur, was die Temperaturen anbelangt.

Was bedeutet das? Starten die Börsen wieder durch? Oder war das der Beginn einer heftigen Kurstalfahrt? Und wie reagiert unser Risikomanagement?

Acht ähnliche Kursverläufe

Um keine falschen Hoffnungen zu wecken: Niemand kann mit Bestimmtheit sagen, wie es an den Märkten weitergeht. Wenn Ihnen jemand etwas anderes erzählt, sollten Sie äußerst skeptisch werden. Allerdings kann man sich der Frage, wie ernst die Lage ist, mit einem quantitativen Ansatz nähern. Denn aus dem Risikoverlauf (und nicht aus der Kursentwicklung!) lassen sich Wahrscheinlichkeiten dafür ableiten, ob an den Börsen weitere Turbulenzen auftreten. Unter Berücksichtigung dieser Wahrscheinlichkeiten fällt unser Algorithmus seine Investmententscheidungen. Zuletzt hat er die Aktienquote wieder deutlich gesenkt. Allerdings nur auf ein durchschnittliches Niveau. Auf eine anhaltende Börsenpanik deutet das aber noch nicht hin.

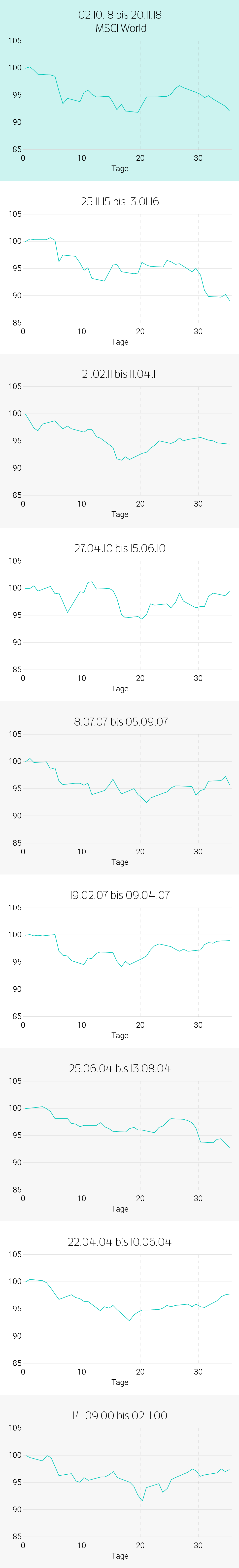

Um den Zusammenhang zu zeigen, haben wir eine kleine Vergleichsanalyse aufgesetzt. Wir haben den Verlauf des MSCI World in Euro in den vergangenen 35 Handelstagen (Stand 20.11.2018) genommen und nach vergleichbaren Perioden in der Vergangenheit gesucht. Acht ähnliche Kursmuster seit dem Jahr 2000 haben wir dabei identifiziert.

Kurzfristig im Korrekturmodus

Ähnliche 35-Tage-Kursmuster des Weltaktienindex MSCI World* seit dem Jahr 2000

* In Euro inkl. Dividenden und indexiert auf 100; Quelle: Bloomberg.

Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

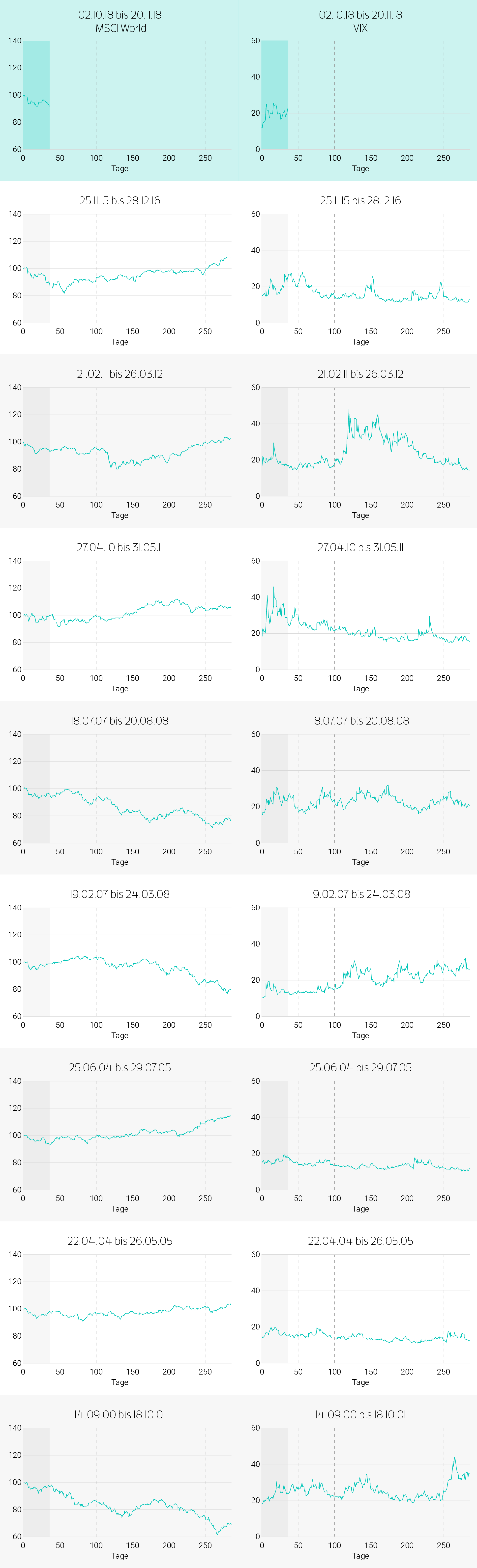

Im nächsten Schritt haben wir geprüft, wie sich der MSCI World in den Folgemonaten entwickelt hat. Deshalb haben wir die Grafiken um jeweils 250 Handelstage – also rund ein Kalenderjahr – verlängert. Das Ergebnis ist in der linken Spalte des nächsten Grafik-Sets zu sehen. Die ersten 35 Handelstage sind dabei dunkler hinterlegt. Obendrein zeigen wir in der rechten Spalte den Volatilitätsindex des S&P 500 (VIX), der das Risiko an der US-Börse anzeigt und auch ein guter Indikator für das globale Aktienklima ist.

Jetzt für den Newsletter anmelden.

Unser kostenloser Newsletter hält Sie zum Thema Geldanlage auf dem Laufenden. Ihre Daten werden vertraulich behandelt.

Langfristig große Unterschiede

Weltaktienindex MSCI World1 jeweils um 250 Handelstage verlängert (linke Spalte) und Volatilitätsindex des S&P 500 (VIX2, rechte Spalte)

1 In Euro inkl. Dividenden und indexiert auf 100; 2 in Punkten; Quelle: Bloomberg.

Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

In der linken Spalte sieht man: Obwohl der MSCI World in den ersten 35 Tagen in allen Perioden ein ähnliches Muster aufweist, entwickelte er sich danach völlig unterschiedlich. Dreimal tauchten die Kurse auf Sicht von zwölf Monaten heftig ab. Dreimal legten sie ordentlich zu. Und zweimal veränderten sie sich unterm Strich nur geringfügig. Der vorangangene Kursverlauf verrät also nichts über die Zukunft.

Analyse der Risikolage

Unser dynamisches Risikomanagement geht deshalb anders vor. Um die Lage an den Börsen einzuschätzen und daraus Investmententscheidungen abzuleiten, analysiert es zunächst das Risiko. Vereinfacht gesagt, schichtet es die Depots in risikoärmere Anlagen wie Anleihen um, wenn das Verlustrisiko an den Aktienmärkten steigt – was meist der Fall ist, wenn die Kurse beben. Allerdings kommt es erst dann zu größeren Umschichtungen, wenn der Algorithmus einen Risikoanstieg als nachhaltig einstuft. Warum, das zeigt die rechte Spalte der Grafik. Auch hier ist eine gewisse Ähnlichkeit in den ersten 35 Tagen festzustellen – das Risikobarometer VIX zieht in fast allen Perioden an, wenn auch unterschiedlich stark. Daraus lassen sich zunächst jedoch auch noch keine sinnvollen Schlüsse über die weitere Entwicklung ziehen. Erst wenn die Risiken dauerhaft auf hohem Niveau verharren oder sogar weiter steigen, wird eine Talfahrt wahrscheinlicher.

Der Algorithmus benötigt also eine gewisse Zeit, um die Nachhaltigkeit einer Marktlage bewerten zu können – und daraus Investmententscheidungen abzuleiten. Und es fließen noch weitere Faktoren in die Analyse ein. Wie steht es um die anderen Werte im Portfolio? Hat sich deren Risiko- oder Diversifikationsverhalten geändert? Zu welcher Risikokategorie gehört das Depot? Wichtig: Die Entscheidungen, die der Algorithmus auf Basis all dieser Punkte trifft, sind typischerweise nicht auf Tage oder Wochen ausgerichtet, sondern eher auf Monate. Meist lässt sich erst dann beurteilen, ob sie erfolgreich waren. Nicht jede Entscheidung wird sich am Ende als Treffer erweisen. Aber Ziel ist es, in der Mehrzahl der Fälle auf der richtigen Seite zu liegen – und so langfristig die Chance auf attraktive Anlageergebnisse zu erhöhen.

Gut 50 Prozent Aktienanteil in hohen Risikokategorien

Zuletzt haben wir den Aktienanteil in den Kundendepots wieder deutlich reduziert. In den hohen Risikokategorien (VaR 20% bis 25%) sank er seit Anfang Oktober zum Beispiel um mehr als 20 Prozentpunkte auf durchschnittlich 51 Prozent, was in etwa dem langfristigen Durchschnitt entspricht. Das deutet einerseits an, dass die Wahrscheinlichkeit für einen nachhaltigen Risikoanstieg spürbar zugenommen hat. Und andererseits, dass sich die Lage (noch) nicht so heikel darstellt, wie manche vermuten mögen. Ob die nächsten Monate an der Börse so hitzig werden wie der Herbst, ist alles andere als ausgemacht.

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.