Altersvorsorge & Altersvorsorgedepot mit Scalable Capital

Jetzt der Altersvorsorgedepot Warteliste beitreten und als Erstes Zugang und aktuelle Informationen erhalten.

Die Anmeldung gilt für die Warteliste sowie unseren Börsen-Newsletter.

Altersvorsorgereform 2024

Altersvorsorgedepot als staatlich geförderte private Altersvorsorge

Eine grundlegende Reform der geförderten privaten Altersvorsorge soll die Verbreitung, Effizienz und Attraktivität der private Altersvorsorge stärken und bessere Konditionen im Vergleich zu aktuellen Optionen bieten. Das entsprechende Gesetz soll noch bis Ende 2024 verabschiedet werden.

Teil dieser Reform ist es, ein digitales Altersvorsorgedepot einzuführen. Dieses Depot soll manche Bestandteile der bestehenden Systeme, z.B. Riester oder Rürup, übernehmen. Es handelt sich dabei um ein spezielles Wertpapier-Depot, das für die private Altersvorsorge genutzt werden kann und steuerfreie Sparpläne auf Wertpapiere, z.B. auf ETFs, Fonds, Aktien und Anleihen, ermöglichen soll.

Es gibt gute Gründe für die Reform:

|

Demografischer Wandel: Der Anteil älterer Menschen in der Bevölkerung steigt, was das bestehende gesetzliche Rentensystem unter Druck setzt. |

|

Niedrige Zinssätze: Traditionelle Sparmodelle bieten oft nicht mehr die erforderlichen Renditen. |

|

Transparenz und Flexibilität: Das Bedürfnis nach transparenten und flexiblen Vorsorgeprodukten wächst. |

Diese Vorteile würde das angedachte Altersvorsorgedepot bieten:

|

Höhere Renditechancen durch Investitionen in Wertpapiere wie Aktien und ETFs |

|

Verbesserte steuerliche Anreize |

|

Flexiblere Auszahlungsoptionen |

Umsetzung bei Scalable Capital Wir verfolgen die Entwicklungen aufmerksam und sind bestrebt, nach Verabschiedung der entsprechenden Reform zeitnah ein attraktives Produkt für das Altersvorsorgedepot anzubieten. Nach aktuellen Aussagen soll die Reform im Januar 2026 in Kraft treten. Dementsprechend planen wir die Umsetzung unseres Angebots. Tragen Sie sich jetzt auf unserer Warteliste ein, um über die aktuellen Entwicklungen informiert zu bleiben und als Erstes Zugang zu unserem Altersvorsorgedepot zu erhalten. |

Vergleich zu bestehenden privaten Altersvorsorge Systemen

Das geplante Altersvorsorgedepot soll attraktiver und flexibler als Riester und Rürup sein.

Die Hauptunterschiede im Überblick

Vorschlag nach Gesetzesentwurf |

|||

|---|---|---|---|

Riester |

Rürup | Altersvorsorgedepot*** |

|

Staatliche Zulagen |

|

|

|

Steuervorteil |

|

|

|

Nachgelagerte Versteuerung ab Rentenbeginn |

|

|

|

Auszahlung vor Rentenbeginn |

|

|

|

Einmalauszahlung mit Rentenbeginn |

|

|

|

Auszahlung als monatliche Rente nach Renteneintritt |

|

|

|

Eigenständiger Handel von Wertpapieren |

|

|

|

Kapitalgarantie |

Verpflichtend |

Nicht verpflichtend |

Nicht verpflichtend |

Renditechancen |

Gering bis mittel |

Gering bis mittel |

Mittel bis hoch |

***Die Tabelle zeigt aktuelle Daten des avisierten Soll-Zustands der Reform zum Stand Oktober.

Altersvorsorge und das Rentensystem verstehen

Zusätzlich zur gesetzlichen Rente gibt es Alternativen, um sich vor Altersarmut zu schützen. Wie alles zusammen spielt und was eine gute Ruhestandsplanung ausmacht, erklären wir hier.

Altersarmut

Laut dem Bundesministerium für Familie, Senioren, Frauen und Jugend war 2021 jede fünfte Person der über 80-Jährigen in Deutschland von Armut betroffen. Bei Frauen lag der Anteil sogar noch um neun Prozentpunkte höher als bei Männern.

Um in die Altersarmut zu rutschen, spielen einige Faktoren zusammen. Welche das sind und welche sieben Gründe dafür sprechen, jetzt mit der Vorsorge zu beginnen, beschreiben wir in unserem Finanzblog.

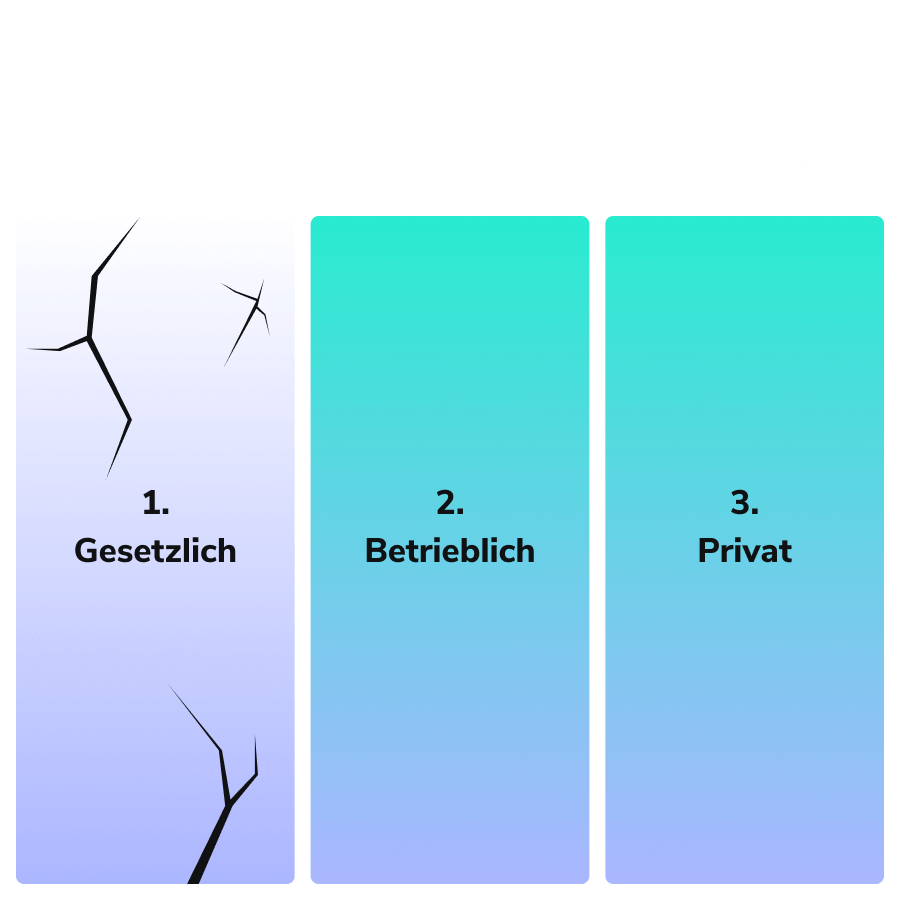

Die drei Säulen der Altersvorsorge

|

Die gesetzliche Rente ist die Grundlage der Alterssicherung in Deutschland. |

|

Die betriebliche Altersvorsorge wird von Arbeitgebenden angeboten und vom Staat als zusätzliche Absicherung für das Rentenalter gefördert. |

|

Unter die private Vorsorge fallen:  Rentenversicherungen Rentenversicherungen Kapitallebensversicherungen Kapitallebensversicherungen Eigenheimfinanzierungen EigenheimfinanzierungenBesonders wichtig, wenn keine betriebliche Altersvorsorge vorhanden ist oder für Selbstständige, die nicht in die gesetzliche Rentenversicherung einzahlen. |

|

Wichtig ist, das Zusammenspiel der drei Teile zu verstehen: Weil die erste Säule – die gesetzliche – aufgrund der zunehmend alternden Bevölkerung wackelt, gilt es, mehr Wert auf die beiden anderen zu legen. |

Leistung einer guten Altersvorsorge

Für das Alter nur das Beste: Umsetzen lässt sich dieses Motto nur, wenn rechtzeitig die richtigen Weichen gestellt werden. Dabei gilt es vor allem auf die Kosten und Bedingungen zu achten:

|

Möglichst hohe Transparenz |

|

Passendes Maß an Flexibilität |

|

Risiko-Rendite-Verhältnis** entsprechend des Anlagetyps und Risikotoleranz |  |

Vererbbarkeit |

**Risiko und Rendite sind zwei Seiten derselben Medaille. Das Risiko stellt dabei den geforderten Einsatz für die Aussicht auf Rendite dar. Und nur langfristig gilt, dass mehr Risiko in der Regel mehr Rendite bedeutet.

Anlegende unterscheiden sich in ihrem Anlagehorizont und ihrer Risikobereitschaft enorm. Das Vorsorgeprodukt muss daher immer im Einklang stehen mit dem individuellen Bedürfnis, um nachts weiter gut zu schlafen. Und es muss zur persönlichen finanziellen Lage passen.

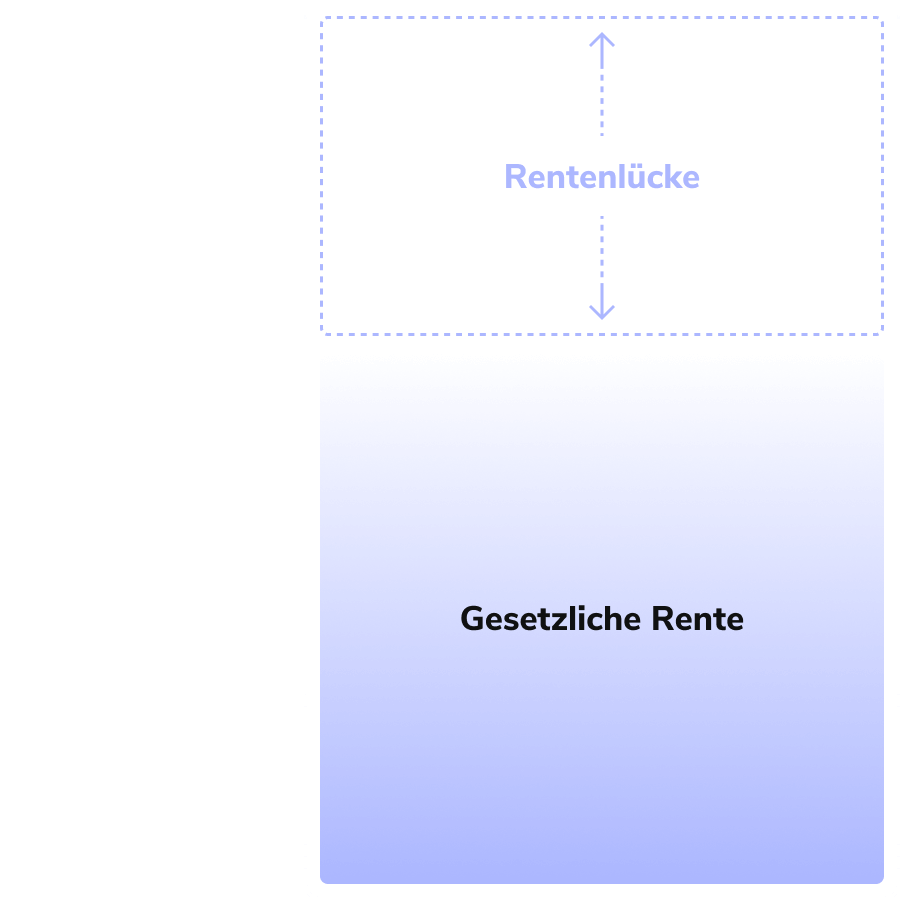

Die eigene Rentenlücke kennen

So viel Geld braucht es für die Altersvorsorge

Die Rentenlücke bezeichnet die Differenz der Summe, die man für den Lebensunterhalt im Ruhestand benötigt, und den Einnahmen durch die gesetzliche Rente. Diese Lücke ergibt sich, da die gesetzliche Rente in den meisten Fällen die Ausgaben nicht komplett abdecken kann, da sie nicht dem vollen Gehalt entspricht. Kurz gesagt: es ist das Geld, was in der Pension zum gewünschten Lebensstandard fehlt.

So einfach berechnet sich die persönliche Rentenlücke

Die benötigte Menge an Geld, um im Ruhestand zu leben

|

Einnahmen durch die Rente erfahren |

|

Ausgaben im Ruhestand ermitteln |

|

Inflation und Rentensteigerung berücksichtigen |

Disclaimer: Eine exakte Berechnung ist nicht möglich, da einige Annahmen zur finanziellen Zukunft getroffen werden.

|

Um die Rentenlücke zu schließen, sollte zusätzlich zur gesetzlichen Rente privat vorgesorgt werden. |

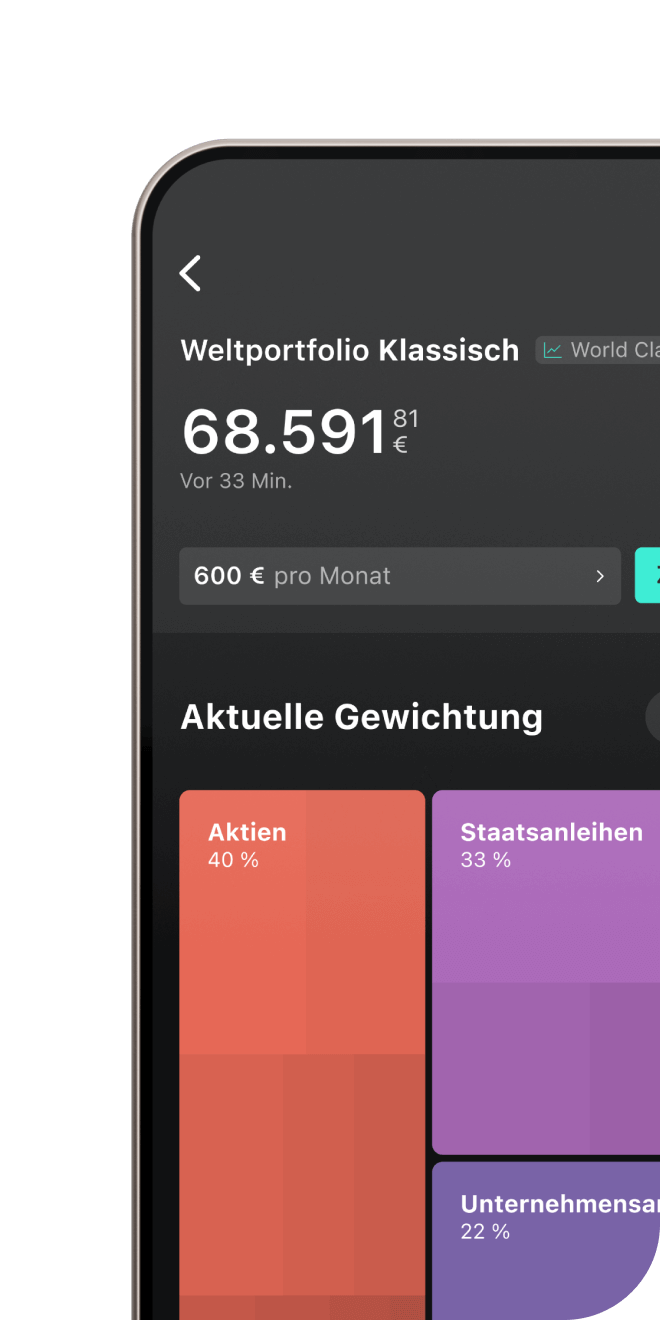

Mit Scalable Capital für den Ruhestand vorsorgen

Für alle die passende Vorsorge dabei: Jetzt loslegen und selbst vorsorgen oder vorsorgen lassen.

Wealth Automatisch investierenEntspannt, intelligent und automatisiert: Portfoliomanagement durch unser Expertenteam. |

|

Broker Selbst investierenAktien, ETFs, Crypto & mehr handeln sowie Sparpläne ab 1 € anlegen. 2 % Zinsen p.a.* auf Cash. |

|